फोरेक्स ट्रेडर्स की कहानियों का अध्ययन करके, कोई भी देख सकता है कि 5% से अधिक ट्रेडर्स साल-दर-साल बाजार में बने रहने मैनेज नहीं कर सकते हैं, लगातार कमाई करते हुए। कारण सरल है: अधिकांश ट्रेडर्स का धन प्रबंधन खराब है। यहां 5 उपयोगी सुझाव दिए गए हैं जो आपको सफल 5% ट्रेडरों में शामिल होने में मदद कर सकते हैं।

1. खोए हुए सौदों के बाद कभी भी पुनः प्राप्त करने का प्रयास न करें

ट्रेडर्स के बीच एक राय है कि कीमतों में बदलाव की दिशा का अनुमान लगाना असंभव है। उनका मानना है कि “एक लाभदायक ट्रेड पिछले लाभहीन ट्रेड्स को कवर करता है” के सिद्धांत पर ट्रेड करना आसान है। इस सिद्धांत को मार्टिंगेल रणनीति के रूप में जाना जाता है।

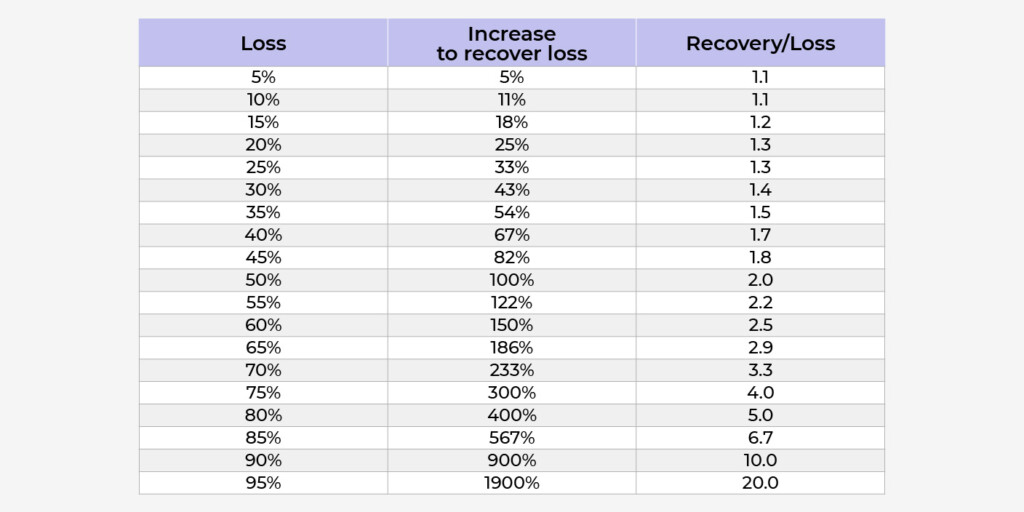

यह तालिका दर्शाती है कि पिछले सभी खोने वाले ट्रेडों को कवर करने के लिए एक ट्रेड को कितना लाना चाहिए। उदाहरण के लिए, प्रारंभिक राशि का 35% खोने के बाद जमा राशि को पुनर्प्राप्त करने के लिए किसी को वर्तमान शेष राशि के 54% से रिटर्न बनानी होगी।

जैसा कि आप देख सकते हैं, जोखिम बहुत अधिक हैं, यही कारण है कि आपको पुनः प्राप्त करना नहीं चाहिए।

2. औसत रिटर्न हमेशा औसत नुकसान से अधिक होना चाहिए

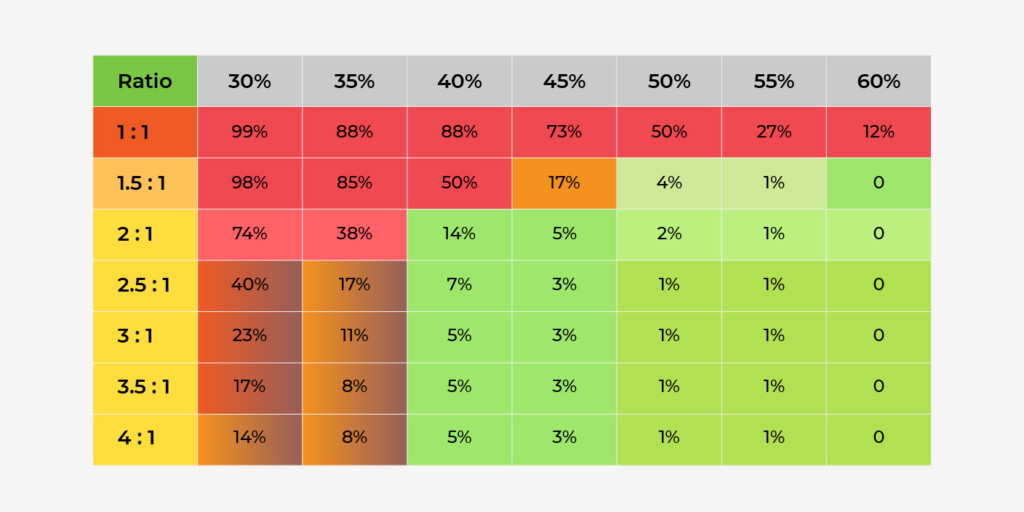

यहां तक कि सबसे लाभदायक प्रणाली भी इस बात की गारंटी नहीं देती है कि सभी लेनदेन सफल होंगे। निम्न तालिका खोने वाले ट्रेडों की एक श्रृंखला में जमा खोने की संभावना दर्शाती है:

- अनुपात कॉलम – जोखिम से लाभ का अनुपात (या टेक-प्रॉफिट से स्टॉप-लॉस)

- ग्रे बैकग्राउंड पर प्रतिशत – सफल ट्रेडों का हिस्सा

- उनके इंटरसेक्शन पर – डिपाजिट ड्रेन की सैद्धांतिक संभावना को दर्शाया गया है

हल्के क्षेत्रों पर पड़ने वाली ट्रेडिंग रणनीतियों को सशर्त रूप से ब्रेक इवन माना जा सकता है: वे अपेक्षाकृत स्थिर हो सकती हैं। वैसे, भले ही सफल ट्रेडों का हिस्सा 50% से कम हो, लेकिन अगर रिटर्न जोखिम से काफ़ी अधिक है तो रणनीति को काफी विश्वसनीय माना जा सकता है।

टेक-प्रॉफिट और स्टॉप-लॉस का अनुपात जितना अधिक होगा, रिटर्न के साथ ट्रेड बंद करने की संभावना उतनी ही कम होगी। हालांकि, एक अच्छी रणनीति में रिटर्न और नुकसान का इष्टतम अनुपात होता है। इस लक्ष्य को प्राप्त करने के कई तरीके हैं:

- टेक-प्रॉफिट हमेशा स्टॉप-लॉस से अधिक सेट करें

- एक ऐसी ट्रेडिंग रणनीति चुनें जो सफल ट्रेडों पर केंद्रित हो

- उपरोक्त दोनों दृष्टिकोणों को मिलाएं

3. ट्रेड खुलने के बाद कभी भी नियम न बदलें

कभी-कभी, स्टॉप-लॉस द्वारा सफल ट्रेडों को बंद कर दिया जाता है, और असफल ट्रेडों को टेक-प्रॉफिट द्वारा बंद कर दिया जाता है। ऐसे मामले तब हो सकते हैं जब एक ट्रेलिंग स्टॉप का उपयोग किया जाता है या जब एक ट्रेडर भावनाओं में बह जाता है और वह उसकी रणनीति में हस्तक्षेप करता है। इसलिए, अपनी रणनीति का चयन करने के बाद, इसके काम में हस्तक्षेप न करें, चाहे कीमत कहीं भी जाए। जमा की बड़ी गिरावट से बचने के लिए अधिकतम नुकसान को सीमित करें।

वारेन बफेट कहते हैं, “एक ट्रेड में आपका जोखिम पूंजी के 2% से अधिक नहीं होना चाहिए।”

यहां दो विकल्प हैं:

- एक बड़ा लॉट और छोटा स्टॉप

- एक छोटा लॉट और लंबा स्टॉप

उत्तरार्द्ध अधिक विश्वसनीय है: लाइट प्राइस वोलाटिलिटी, लंबी स्टॉप को हरा नहीं सकती।

4. एक बार में स्टॉप-लॉस सेट करें, इसे बाद के लिए टालें नहीं

यहां तक कि सबसे विश्वसनीय इंटरनेट प्रदाता भी एक स्थिर कनेक्शन की गारंटी नहीं दे सकते। हमेशा एक जोखिम होता है कि अगर इंटरनेट गलती से डिस्कनेक्ट हो जाता है, तो कीमत नुकसान के क्षेत्र में बहुत दूर चली जाएगी, और ट्रेडर सौदे को बंद करने में सक्षम नहीं होगा। इसलिए, सौदा खोलते समय एक स्टॉप-लॉस और टेक-प्रॉफिट सेट करें।

5. वास्तविक धन का उपयोग करने से पहले एक डेमो खाते में सफलता प्राप्त करें

यदि आप अपनी रणनीति के बारे में अनिश्चित हैं, तो इसे डेमो अकाउंट पर आजमाएँ। लगभग किसी भी रणनीति को अनुकूलित करने के लिए बहुत सारे सॉफ्टवेयर हैं। एक बार जब आप किसी भी किंक का काम कर लेते हैं, तो यह व्यवहार में नए मापदंडों का परीक्षण करने का समय है। अपनी सारी पूंजी एक वास्तविक खाते पर खर्च करने के बजाय डेमो पर कुछ महीने खोना बेहतर है।

निष्कर्ष

धन प्रबंधन के कुछ बुनियादी सिद्धांतों का पालन करना आसान लगता है। लेकिन इसमें जाल है: अधिकांश नौसिखिए ट्रेडर्स बुनियादी नियमों का उल्लंघन करते हुए जल्दी सफल होने की जल्दी में हैं। हालांकि, परिणाम देखने के लिए कम से कम 5 साल तक धैर्य और अनुशासित रहने के लायक है।

स्रोत:

Money Management: Definition and Top Money Managers by Assets, Investopedia

Forex: Money Management Matters, Investopedia