मूल्य चार्ट पर पैटर्न की तलाश करना एक रोमांचक कार्य है। आप उनमें से कई को समय के साथ सीखेंगे। हालांकि, कुछ ऐसे हैं जिन्हें आपको अपने ट्रेडिंग पथ की शुरुआत में जानना चाहिए।

कई अध्ययनों के अनुसार, आयत, त्रिभुज और ध्वज पैटर्न बहुत सटीक हैं। उनकी सफलता दर औसतन 70% से अधिक है।

यह समझना महत्वपूर्ण है कि सफलता एक पैटर्न पर नहीं बल्कि एक व्यापारी के कौशल पर निर्भर करती है। तीन सर्वश्रेष्ठ निरंतरता पैटर्न में अपनी विशेषज्ञता को बेहतर बनाने के लिए पढ़ते रहें।

चार्ट पैटर्न: प्रकार

तीन पैटर्न प्रकार हैं: उलट, निरंतरता और द्विपक्षीय।

- रिवर्सल पैटर्न एक मूल्य उलटफेर का संकेत देते हैं।

- निरंतरता पैटर्न एक प्राथमिक प्रवृत्ति की निरंतरता का पूर्वानुमान लगाते हैं। वे तब दिखाई देते हैं जब खरीदारों और विक्रेताओं को बाजार की स्थितियों का मूल्यांकन करने और यह तय करने की आवश्यकता होती है कि क्या प्रवृत्ति एक ही दिशा में आगे बढ़ सकती है।

- द्विपक्षीय पैटर्न एक उलटफेर और निरंतरता दोनों की भविष्यवाणी कर सकते हैं। उनके संकेत बाजार की स्थितियों पर निर्भर करते हैं।

नीचे, आपको शीर्ष तीन निरंतरता पैटर्न मिलेंगे जो आपको सूचित करेंगे कि क्या कोई प्रवृत्ति जारी है।

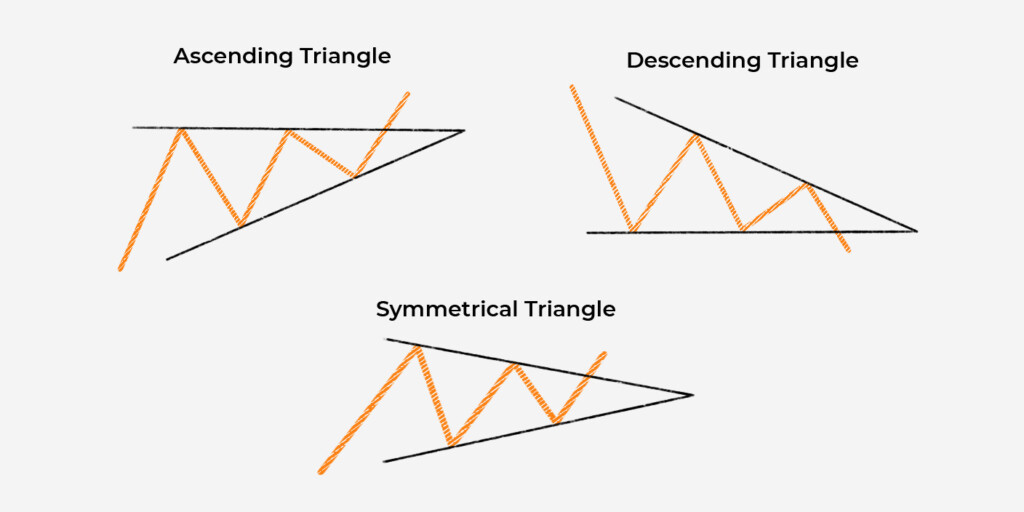

त्रिकोण

पैटर्न को तीन त्रिकोणों द्वारा प्रस्तुत किया जाता है: आरोही, अवरोही और सममित। लेकिन उत्तरार्द्ध द्विपक्षीय है।

एक त्रिकोण की अवधि एक समय सीमा पर निर्भर करती है, लेकिन कम से कम दो स्विंग हाई और दो स्विंग लो होने चाहिए।

आरोही त्रिभुज

एक आरोही त्रिकोण एक तेजी का पैटर्न है। एक कीमत उच्च निम्न स्तर बनाती है, लेकिन इसकी ऊंचाई लगभग बराबर (मजबूत प्रतिरोध) होती है। जब निचले स्तर प्रतिरोध के बहुत करीब होते हैं, तो ब्रेकआउट अपट्रेंड जारी रखता है।

अवरोही त्रिभुज

एक अवरोही त्रिभुज एक मंदी पैटर्न है। एक कीमत कम ऊंचाई बनाती है, लेकिन इसके निचले स्तर लगभग समान स्तर (मजबूत समर्थन) पर होते हैं। जब ऊंचाई समर्थन स्तर के बहुत करीब होती है, तो ब्रेकआउट डाउनट्रेंड जारी रखता है।

सममित त्रिभुज

एक सममित त्रिकोण एक निरंतरता और एक उलट पैटर्न दोनों हो सकता है। एक कीमत कम उच्च और उच्च निम्न बनाती है, लेकिन बाजार की भावना ब्रेकआउट की दिशा तय करती है।

त्रिकोण पैटर्न का व्यापार करने के लिए, आपको ब्रेकआउट की दिशा में एक स्थिति खोलनी चाहिए। उदाहरण के लिए, यदि एक आरोही त्रिकोण है, तो आपको प्रतिरोध से ऊपर कीमत टूटने और खरीदने की प्रतीक्षा करनी चाहिए।

एक टेक-प्रॉफिट लक्ष्य त्रिकोण (1) के सबसे चौड़े हिस्से के बराबर होना चाहिए। स्टॉप-लॉस ऑर्डर की गणना जोखिम-इनाम अनुपात के साथ की जा सकती है। आपका संभावित लाभ संभावित नुकसान से कम से कम दोगुना बड़ा होना चाहिए।

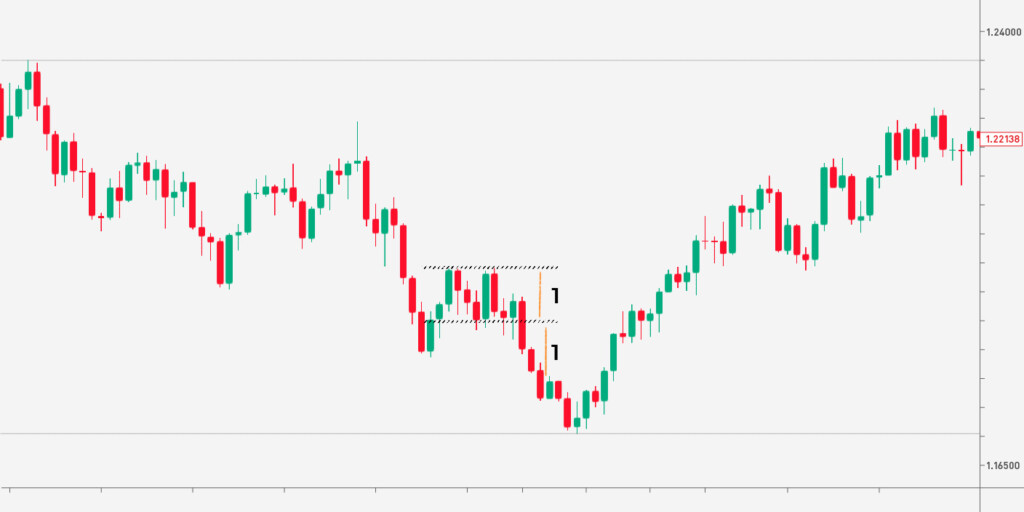

आयतों

एक आयत सबसे सरल पैटर्न है। यह तब दिखाई देता है जब कोई कीमत एक संकीर्ण सीमा के भीतर क्षैतिज रूप से चलती है। तेजी और मंदी आयताकारों के बीच एकमात्र अंतर वह प्रवृत्ति है जिसमें वे दिखाई देते हैं। एक तेजी का आयत एक अपट्रेंड में होता है, जबकि एक मंदी आयत एक डाउनट्रेंड में दिखाई देती है।

एक आयत पैटर्न दिखाई देने के बाद, ब्रेकआउट दिशा में एक व्यापार खोलें। एक टेक-प्रॉफिट स्तर आयत की चौड़ाई के बराबर होना चाहिए (1). स्टॉप-लॉस आकार टेक-प्रॉफिट दूरी पर निर्भर करेगा। 1: 2 या 1: 3 जोखिम / इनाम अनुपात चुनें।

ध्वज

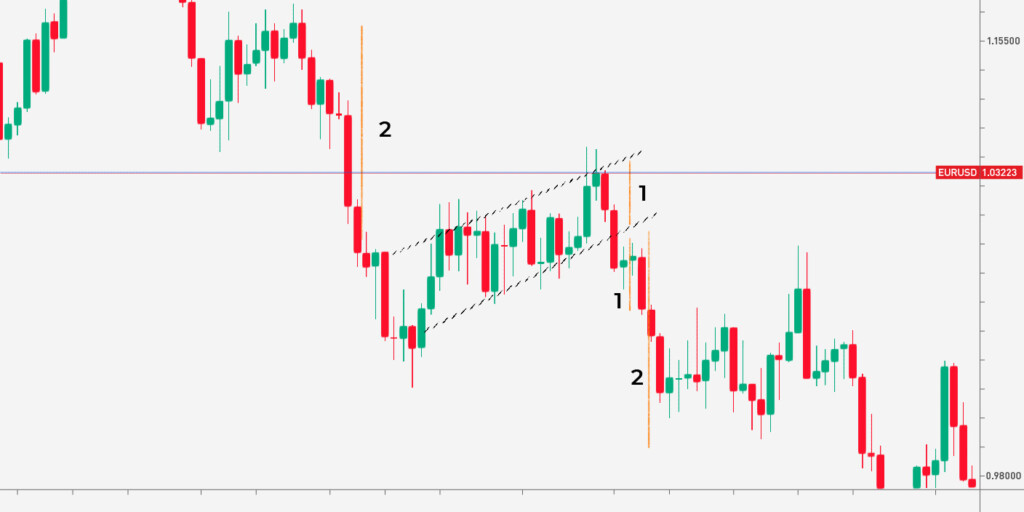

झंडे कोण वाले आयताकार हैं। जब एक गिरती आयत के भीतर एक कीमत चलती है, तो यह एक तेजी का संकेत है। पैटर्न को बैल ध्वज कहा जाता है। जब कोई कीमत बढ़ती आयत में होती है, तो यह मंदी का संकेत होता है। पैटर्न को भालू ध्वज कहा जाता है।

ब्रेकआउट दिशा में एक व्यापार खोलें। एक टेक-प्रॉफिट स्तर ध्वज सीमाओं (1) या इसके फ्लैगपोल (2) की लंबाई के बीच की दूरी पर आधारित हो सकता है। एक फ्लैगपोल वह दूरी है जो ध्वज बनने से पहले कीमत जाती है। पहला दृष्टिकोण रूढ़िवादी है ताकि इसका उपयोग अत्यधिक अस्थिर बाजारों में किया जा सके। दूसरा दृष्टिकोण स्थिर बाजारों के अनुकूल है, क्योंकि यह बहुत जोखिम भरा है।

स्टॉप-लॉस स्तर टेक-प्रॉफिट साइज पर निर्भर करेगा। फिर, जोखिम-इनाम अनुपात आपकी सेवा करेगा। रूढ़िवादी दृष्टिकोण में, आप 1: 2 अनुपात का उपयोग कर सकते हैं, जबकि जोखिम वाले के लिए, आप संभावित मुनाफे को बेहतर तरीके से बढ़ाते हैं और 1: 3 अनुपात लागू करते हैं।

टेकअवे

निरंतरता पैटर्न लगातार मूल्य चार्ट पर होते हैं। वे सटीक प्रवेश और निकास बिंदु प्रदान करते हैं। यद्यपि वे सरल लगते हैं, आपको वास्तविक बाजार पर व्यापार करने से पहले उनका उपयोग करने का अभ्यास करना चाहिए।