As falhas de gerenciamento de risco são frequentemente descritas como resultado de eventos infelizes. Mas, na realidade, muitos riscos se devem a problemas sistêmicos que poderiam ter sido abordados de forma proativa.

Por exemplo, veja os infames apagões de inverno do Texas em 2021. Os operadores sabiam dos riscos de uma grande tempestade de neve e gelo, mas o estado não fez nada proativamente. Acabou sendo o evento de inverno mais caro da história dos EUA.

Esses exemplos da vida real de falhas de gerenciamento de risco devem nos ensinar uma lição – seja proativo. Aqui está o que isso significa para os negociadores.

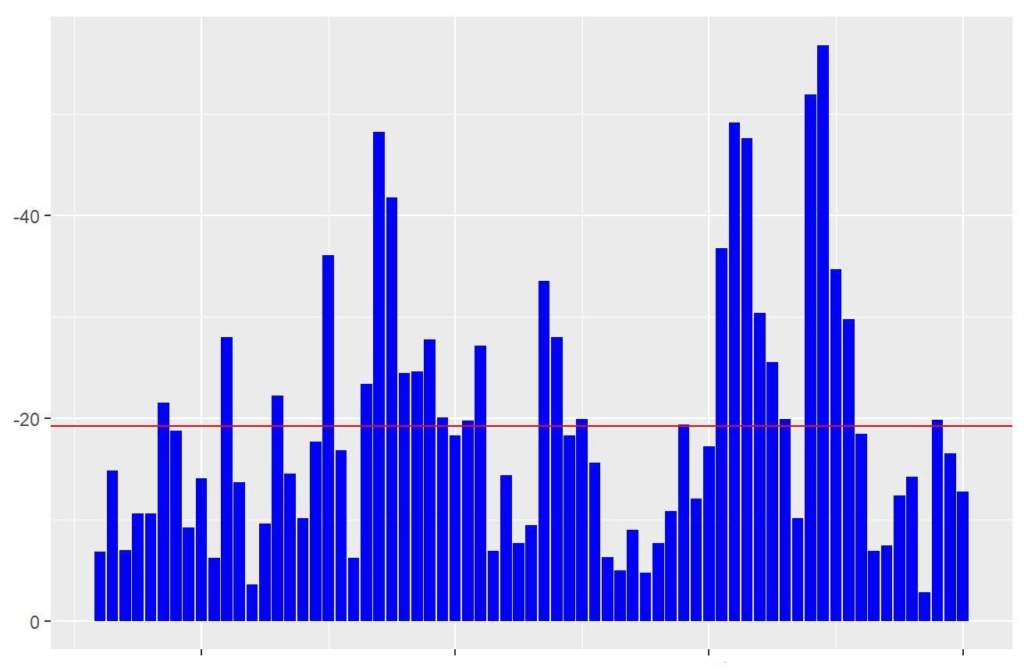

1. Calcule seu nível máximo de rebaixamento

Considere o seguinte: um trader tinha $ 100.000 em sua conta e perdeu $ 50.000. A porcentagem de sua conta perdida é de 50%, o que é um rebaixamento. E o nível máximo de rebaixamento indica o risco mais alto que você pode assumir em um período de tempo especificado.

Calcule essa porcentagem para você saber pessoalmente quando deve sair do mercado em caso de uma “série de derrotas”.

2. Experimente diferentes especificações de negociação

Um conjunto de especificações de negociação acarretará diferentes quantidades de risco, dependendo do ativo, mercado atual, horário da negociação e outros fatores. O segredo para um nível consistente de risco é ajustar as configurações. Isso significa configurar diferentes níveis de stop loss (parar perda), corrigir seus tamanhos de negociação, escolher diferentes tipos de ordens, etc.

3. Faça operações em determinados períodos

Não há um “melhor momento” para negociar qualquer coisa. Mas você pode encontrar seu melhor momento pessoal para fazer negociações. Por exemplo, você pode descobrir que opera melhor nas negociações de moeda mais com menor capitalização quando a volatilidade do mercado é maior. Assim, você pode limitar sua atividade quando duas sessões de negociação se sobrepõem.

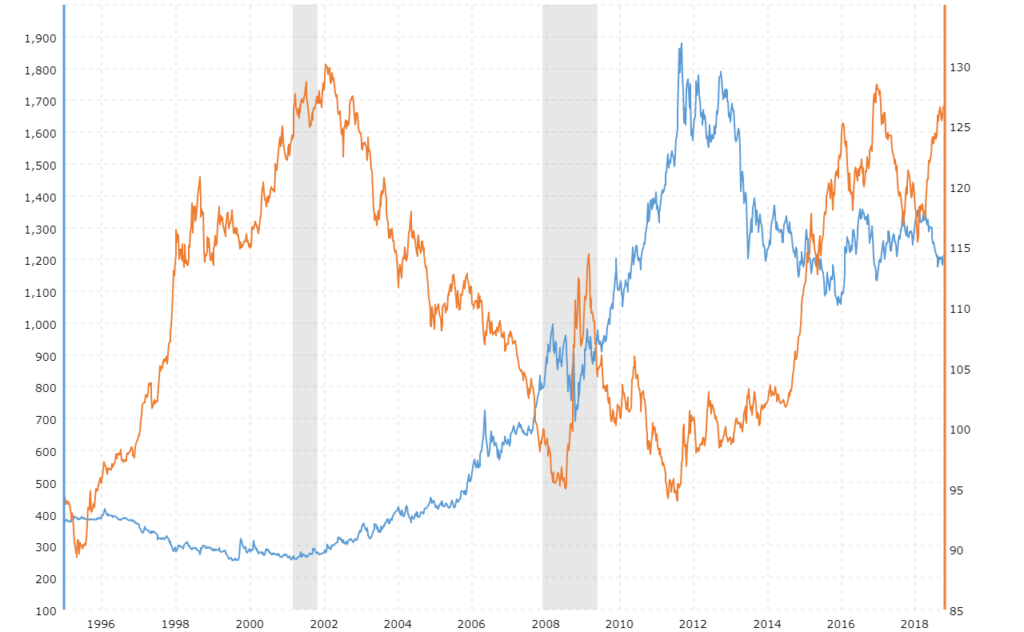

4. Negocie instrumentos não relacionados

A correlação imperfeita entre seus ativos garantirá que uma quebra em um mercado não impacte toda o seu capital. Aqui estão alguns dos pares que têm um efeito baixo (ou insignificante) nos preços um do outro:

- Commodities – títulos

- Fundos gerenciados – moedas nacionais

- Criptomoedas – mercado imobiliário

Procure mapas de correlação de ativos para obter mais ideias.

5. Tenha regras auto-impostas

Quando há uma grande oscilação de preço, você pode ficar tentado a alocar uma grande parte de seus fundos para uma negociação em potencial. Mas você já sabe que isso o colocará em risco de perder muito capital também. Para evitar a tentação, alguns traders seguem religiosamente a regra autoimposta de “1%” ou “2%”. Crie suas próprias regras para evitar que você tome decisões por impulso.

Reunindo fundamentos e segredos de gerenciamento de risco

Frequentemente, as pessoas correm para adotar técnicas novas ou secretas apenas porque são novas ou secretas. Em vez de pular de cabeça em qualquer técnica, analise se ela realmente será útil e quão bem ela se encaixa em sua estratégia. Considere suas implicações a curto e longo prazo.

Se você optar por usar qualquer um dos segredos de gerenciamento de risco compartilhados no artigo, lembre-se também do básico. Você provavelmente já ouviu ou leu sobre recomendações para planejar suas negociações, definir um stop loss (parar perda) para cada negociação e dimensionar suas posições com base em sua tolerância ao risco. Lembre-se de aplicá-los primeiro e só procure os segredos depois. Se você ainda não ouviu ou leu sobre o básico, pode ser melhor começar por aí.