Istilah “Gamma Hedging,” seperti yang digunakan dalam perdagangan, mengacu pada strategi yang digunakan oleh para pedagang untuk menyerang risiko yang terkait dengan pergerakan harga seketika dari aset yang mendasarinya. Perubahan harga yang agresif sering dialami menjelang tanggal kedaluwarsa suatu aset.

Aset dasar mengalami pergerakan yang ketat beberapa hari sebelum tanggal kedaluwarsa. Fluktuasi harga ini dapat berjalan sesuai spekulasi atau sebaliknya. Gamma hedging memastikan bahwa pembeli opsi menemukan strategi penyelamatan dari keadaan darurat pasar apa pun.

Gamma hedging terutama membantu menangani pergerakan harga agresif aset yang akan segera terjadi. Lebih tepatnya, strategi perdagangan ini dapat menangani pergerakan harga yang besar secara efisien dan sering dianggap sebagai alternatif yang layak untuk delta hedging. Untuk pembeli opsi, gamma hedging adalah garis pertahanan yang kuat terhadap tren harga yang tidak konsisten.

Apa itu Pagaran Nilai Gamma?

Pagaran Data Gamma adalah strategi yang berhubungan dengan menghilangkan risiko yang disebabkan oleh pergerakan keamanan yang agresif dan tiba-tiba. Perubahan mendadak ini sangat umum terjadi, terutama beberapa hari sebelum sekuritas berakhir.

Seringkali, pada hari terakhir, saham-saham yang mendasari itu akan mengalami pergerakan yang cukup agresif. Bagaimana mereka mempengaruhi pedagang akan tergantung pada bagaimana mereka bergerak. Mereka bisa mendukung pembeli, atau bisa juga melawan mereka. Akibatnya, mereka dapat menguntungkan atau dapat menempatkan pembeli opsi pada risiko kerugian.

Pagaran nilai gamma dimulai sebagai bagian dari rencana mitigasi risiko yang canggih namun penting. Tujuannya adalah untuk membantu pembeli opsi jika terjadi keadaan darurat. Ini menggunakan pegangan untuk mengontrol pergerakan harga yang cepat yang sering terjadi pada tanggal kedaluwarsa. Tidak peduli apakah itu gerakan kecil atau besar, pagaran nilai Gamma dapat mengatasinya, tampaknya tanpa usaha.

Pagaran Nilai Gamma vs. Pagaran Nilai Delta

Pagaran nilai gamma dan pagaran nilai Delta sangat mirip – sampai-sampai pagaran nilai Gamma digunakan sebagai alternatif dari mitra Delta-nya. Meskipun keduanya dapat membantu Anda mengurangi risiko, ada beberapa perbedaan di antara keduanya.

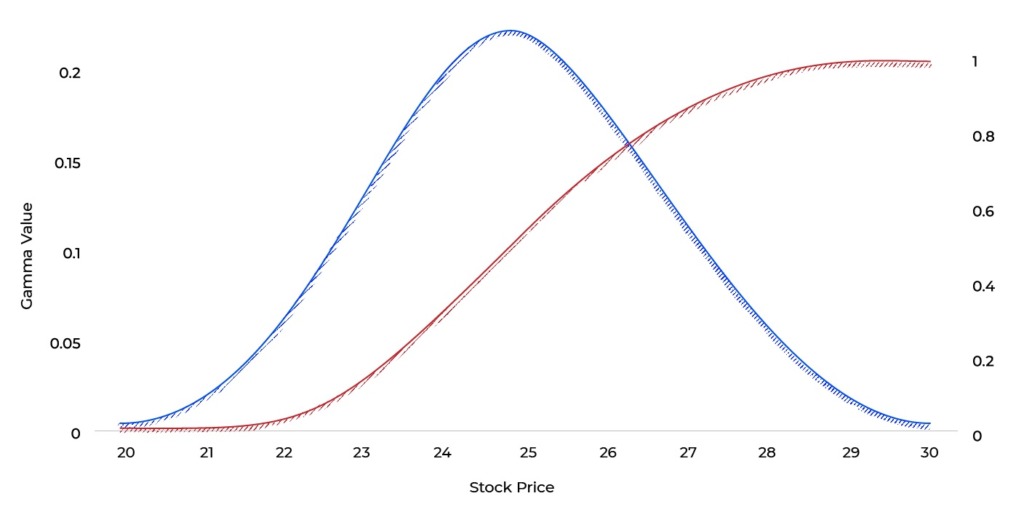

Delta memberi tahu Anda dengan tepat berapa banyak harga opsi yang diharapkan berubah dalam aset dasar saham. Yang ini melacak perubahan harga satu dolar, artinya Anda akan diberi tahu bahkan dengan perubahan terkecil. Ini memberi tahu Anda rata-rata, menggunakan mata uang untuk membuat prediksi.

Di sisi lain, Gamma menggunakan persentase. Itu terlihat pada tingkat perubahan Delta sehubungan dengan perubahan harga suatu aset atau saham. Ini memiliki potensi untuk melacak pergerakan dua dolar, menawarkan tingkat perubahan harga aset yang sedikit lebih akurat dibandingkan dengan pagaran nilai Delta.

Bagaimana cara kerja gamma hedging?

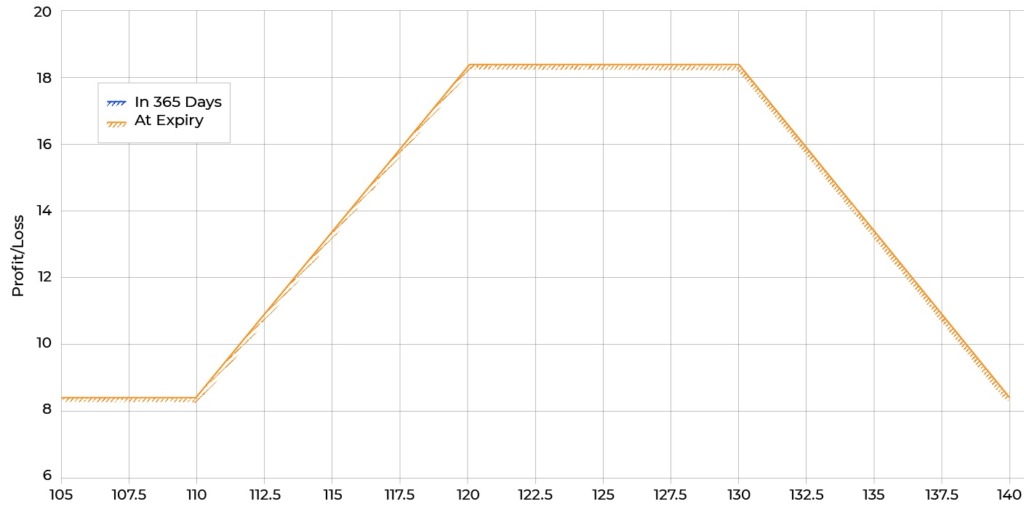

Investor dan pedagang harian mengandalkan strategi gamma hedging untuk membantu meniadakan risiko di sekitar pembelian opsinya. Strategi ini bekerja dengan menambahkan kontrak baru ke portofolio perdagangan Anda saat ini. Sebagai contohnya, pedagang harian yang dapat memutuskan untuk menambahkan posisi opsi ke portofolio mereka saat ini jika mencurigai pergerakan harga yang ekstrim kemungkinan akan terjadi dalam 24 hingga 48 jam.

Dengan demikian, gamma itu sendiri adalah variabel standar, yang sering digunakan untuk menentukan harga opsi. Keseluruhan proses gamma hedging menjadi kompleks, yang menyiratkan betapa rumitnya saat menghitung.

Rumus gamma hedging terdiri dari dua variabel. Variabel-variabel ini memungkinkan investor atau pedagang untuk menentukan pergerakan aset yang mendasarinya. Variabel-variabel ini membantu mengurangi kerugian dan mempercepat keuntungan.

Gamma hedging: alat manajemen risiko opsi

Gamma adalah alat yang penting untuk manajemen risiko. Sebelum menggunakan gamma untuk mengukur risiko yang melekat pada opsi perdagangan, pedagang perlu menentukan stabilitas delta. Dengan gamma, investor dan pedagang harian dapat memprediksi nilai delta setiap kali harga aset yang mendasarinya berubah.

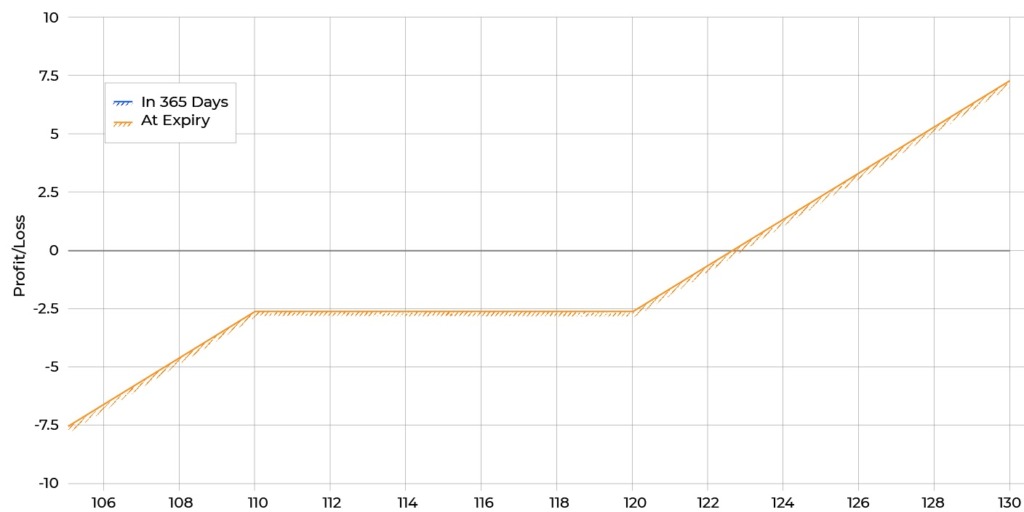

Strategi hedging tidak hanya membantu para pedagang untuk menangani risiko yang berkaitan dengan pembelian opsi, tetapi juga membantu dalam mengidentifikasi opsi mana yang memiliki kemampuan paling besar untuk mengimbangi kerugian dalam portofolio saat ini. Tujuan dari gamma hedging adalah untuk mempertahankan delta yang konstan di seluruh opsi pedagang dan portofolio saham.

Untuk memiliki portofolio keseluruhan yang seimbang, investor dan pedagang akan membeli opsi yang menentang opsi yang sudah ada dalam portofolio saat ini. Sebagai contoh, seorang pedagang yang memegang beberapa opsi panggilan dapat membeli beberapa opsi put untuk melakukan hedging terhadap penurunan harga aset.

Cara menghitung gamma

Penghitungan gamma itu sendiri rumit dan akan membutuhkan program yang canggih. Di bawah ini adalah contoh dari bagaimana Anda dapat menghitung nilai gamma.

Gamma = Perbedaan delta/perubahan harga sekuritas yang mendasari

Gamma = (D1 – D2) / (P1 – P2)

Menurut rumus di atas, D1 dan D2 masing-masing adalah delta pertama dan kedua, sedangkan P1 dan P2 masing-masing adalah harga pertama dan kedua dari aset yang mendasarinya.

Contoh Gamma

Misalnya, ada kontrak opsi dengan delta 0,6 dengan gamma 10%. Aset yang mendasari opsi itu akan diperdagangkan pada $10/saham. Jika ada kenaikan 1 dolar dalam harga saham, delta akan meningkat menjadi 0,7. Demikian pula, jika harga saham turun satu dolar menjadi $9, delta juga akan berkurang menjadi 0,5

Hal ini berarti bahwa jika delta adalah 0,6 dan satu dolar meningkatkan harga saham, nilai opsi juga akan meningkat sebesar $ 0,60.

Kesimpulan

Meskipun gamma hedging tetap menjadi strategi perdagangan manajemen risiko yang ampuh untuk semua orang, tetapi gamma hedging juga memiliki beberapa risiko. Walaupun pembeli opsi mendapatkan manfaat dari strategi ini untuk memperoleh keuntungan, tingkat gamma dapat menambah kerugian bagi penjual opsi.

Ketika menggunakan strategi gamma hedging, terutama untuk penjual opsi, penting untuk mengawasi tanggal kedaluwarsa karena ada kemungkinan rendah bahwa aset akan mencapai harga kesepakatan.