Ada banyak pembicaraan tentang area serangan trading kuantitatif, seperti pengembalian rata-rata, ML, dan momentum. Strategi trading ini ditargetkan untuk mengungguli indeks atau tolok ukur dengan menambahkan perspektif Anda pada strategi trading yang ada.

Trader profesional percaya bahwa cara bertahan yang baik adalah dengan memiliki strategi penyerangan yang sama baiknya. Lalu, apa arti pertahanan dalam batas-batas trading kuantitatif? Bisakah itu identik dengan memastikan bahwa uang hilang selama trading, tidak melakukan apa pun secara teknis?

Membahas strategi Portofolio Kamikaze (KPS) akan menjelaskan esensi sebenarnya dari pertahanan dalam trading.

Apa artinya bertahan dalam trading?

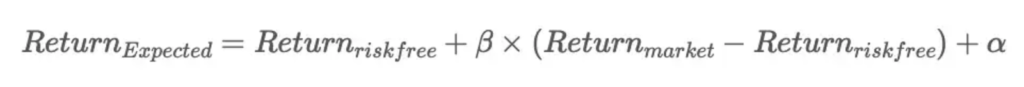

Ketika berbicara tentang strategi trading kuantitatif, semuanya bermuara pada penggunaan formula canggih seperti CAMP. Penggunaan rumus tersebut adalah untuk mengkategorikan strategi trading berdasarkan perbedaannya dengan cepat.

Dalam rumus yang ditampilkan di bawah ini, β merepresentasikan tingkat sensitivitas yang dimiliki portofolio trader terhadap pergerakan return pasar. “α” dalam rumus mewakili pengembalian pasar ekstra yang tidak dapat ditangani oleh suku β.

Ambil contoh, jika tingkat bebas risiko saat ini adalah 1%, dan pengembalian pasar adalah 4%, memiliki 0 dalam α, maka pengembalian yang diharapkan dapat dihitung sebagai berikut:

2*(4%-1%)+1% = 7% (jika β sama dengan 2), atau 10% jika β sama dengan 3.

β mewakili eksposur portofolio Anda terhadap fluktuasi yang tak terhindarkan di pasar. Gagasan umum untuk mengambil sisi defensif selama trading adalah untuk memastikan penurunan arah (yaitu, β) terhadap ketidakstabilan di pasar.

Hal ini dimaksudkan agar para trader akan menahan lebih banyak uang ketika ada tren bearish di pasar. Ada cara lain yang efektif bagi para trader untuk memastikan bahwa portofolio mereka kurang terekspos pada kondisi pasar yang tidak menguntungkan. Strategi seperti netral pasar, lindung nilai, dan diversifikasi portofolio, di antara banyak lainnya, adalah cara trading dengan sangat hati-hati dan mengurangi β portofolio Anda.

Catatan tambahan yang penting untuk selalu diingat dalam trading defensif yang melibatkan pengurangan eksposur portofolio (β) adalah bahwa hal ini juga dapat memengaruhi keuntungan saat pasar naik. Ini adalah salah satu efek dari trading pertahanan.

Konsep strategi pertahanan KPS (Strategi Portofolio Kamikaze)

Strategi portofolio Kamikaze (KPS) adalah cara bagi trader untuk mengurangi eksposur risiko. Cara terbaik untuk melakukannya adalah dengan memasukkan aset bebas risiko ke dalam portofolio (ini mungkin treasury tiga atau 4 bulan), semacam diversifikasi portofolio.

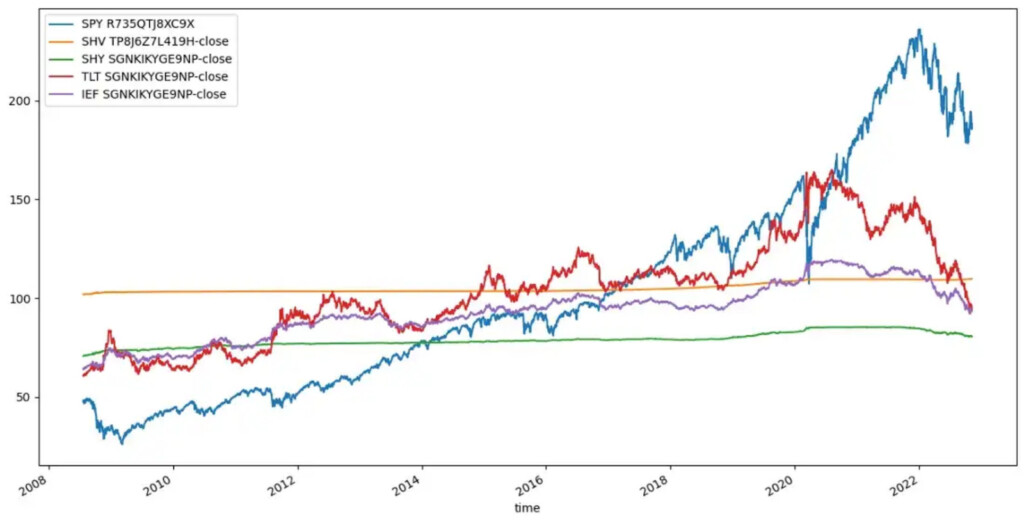

Umumnya, aset jangka pendek memiliki eksposur risiko yang lebih rendah daripada aset jangka panjang lainnya terhadap pasar. Dapat dilihat di bawah ini bahwa pergerakan harga relatif SHY, SHV, IEF, dan TLT cukup dekat jika dibandingkan dengan SPY.

Selain memasukkan aset bebas risiko, trading strategi portofolio Kamikaze (KPS) mengusulkan konsep Bantalan dan Lantai. Bantalan adalah istilah yang menjelaskan nilai aset yang ingin diinvestasikan oleh trader pada aset berisiko untuk menambah keuntungan.

Di sisi lain, lantai bawah adalah nilai aset terendah yang dicari trader untuk dilindungi dari kerugian.

Kerugian dari strategi trading pertahanan KPS

Di bawah ini adalah kontra signifikan untuk menerapkan strategi portofolio Kamikaze (KPS) saat trading.

Level dasar tetap tetap, meskipun nilai aset keseluruhan melonjak tinggi. Jika, misalnya, seorang trader mendekati strategi trading ini dengan persentase tetap sebesar 70% dari aset yang akan dilindungi, ini menyiratkan bahwa $70.000 akan menjadi level dasar dalam investasi sebesar $100.000

Rekomendasi

Strategi trading KPS adalah cara yang efektif untuk bermain bertahan, dan ini memungkinkan para trader dan investor mempertahankan peluang potensial mereka untuk melakukan trading yang sukses sambil membatasi risiko. Rasio lantai dan bantal dapat diskalakan secara dinamis untuk memastikan tidak ada jaminan.