Menempatkan semua dana ke dalam satu perdagangan adalah kesalahan umum yang sering dilakukan oleh pedagang dan investor pemula. Bahkan, hal ini lebih sering terjadi jika pedagang tersebut telah berhasil sebelumnya. Oleh karena itu, sangat penting untuk diingat bahwa pasar sangat tidak stabil, bahkan jika strategi Anda berhasil dalam satu perdagangan, strategi itu bisa gagal di perdagangan lain.

Tahukah Anda bahwa tingkat keberhasilan rata-rata pedagang harian hanya 10%? Salah satu penyebab rendahnya persentase ini adalah ukuran posisi yang salah. Ada banyak teknik yang bisa diterapkan pada strategi Anda, tetapi Anda harus ingat untuk menyesuaikannya dengan gaya investasi dan saldo Anda.

Apa itu ukuran posisi?

Ukuran posisi adalah suatu ukuran posisi dalam portofolio atau jumlah dana yang ditempatkan oleh investor atau pedagang dalam satu perdagangan. Ukuran posisi sangat bervariasi dan bergantung pada saldo akun, toleransi risiko, dan pengalaman pedagang. Ukuran posisi dapat diterapkan pada berbagai jenis investasi, tetapi lebih umum digunakan dalam perdagangan mata uang.

Pedagang dan investor menerapkan berbagai metode ukuran posisi untuk mengendalikan risiko. Beberapa di antaranya dapat ditemukan di bawah ini.

1. Ukuran posisi tetap

Menetapkan ukuran posisi tetap adalah salah satu pendekatan yang paling sederhana karena tidak memerlukan perhitungan. Oleh karena itu, ini adalah salah satu metode yang paling sering digunakan oleh para pedagang dan investor. Aturannya adalah Anda memutuskan berapa banyak dana yang dapat Anda tempatkan dalam satu perdagangan dan tetap berpegang teguh pada jumlah ini di setiap posisi yang Anda buka.

Bayangkan saldo akun Anda adalah $ 1000. Anda bisa menempatkan seluruh jumlah tersebut dalam satu perdagangan atau membaginya menjadi 10 perdagangan, sehingga Anda hanya mempertaruhkan $100 per posisi. Tidak diragukan lagi, strategi ini efektif karena Anda mengurangi risiko 10 kali lipat.

2. Risiko tetap per perdagangan

Opsi lainnya adalah dengan menetapkan persentase tetap dari akun yang dapat Anda pertaruhkan per perdagangan. Sebagai contoh, jika saldo akun awal Anda adalah $1000 dan Anda memutuskan untuk mengambil risiko 1% dari keseluruhan saldo, Anda bisa kehilangan $10 per perdagangan. Jika saldo Anda turun menjadi $900, Anda hanya akan mempertaruhkan $9 per perdagangan. Namun, jika akun Anda naik menjadi $1100, Anda akan mempertaruhkan $11 per perdagangan. Strategi ini bahkan lebih aman daripada yang pertama, karena memungkinkan Anda mengambil risiko lebih sedikit jika total modal Anda turun.

3. Risiko maksimal per semua perdagangan yang dibuka

Apapun gaya berdagangnya, kemungkinan besar Anda membuka beberapa perdagangan secara bersamaan. Karena Anda tidak dapat memastikan semuanya akan berhasil, ada baiknya membatasi risiko per perdagangan yang dibuka. Sebagai contoh, Anda bisa memutuskan untuk tidak memperdagangkan lebih dari 20% modal Anda secara bersamaan. Hal ini berarti, jika mencapai batas tersebut, Anda harus menunggu hingga setidaknya satu perdagangan ditutup. Ini akan memungkinkan Anda mengendalikan emosi dan mengevaluasi kembali risiko.

4. Persentase stop-loss tetap

Strategi yang umum digunakan adalah menerapkan rasio risiko/imbalan yang menyatakan bahwa potensi profit Anda harus setidaknya dua kali lebih besar dari potensi kerugian Anda. Oleh karena itu, sebelum membuat perdagangan, Anda perlu mengidentifikasi target harga yang mungkin dicapai dan membaginya setidaknya dengan 2 untuk menghitung ukuran stop-loss.

Persentase stop-loss tetap berarti, berapa pun target take-profit yang ditetapkan, Anda akan memasang order stop-loss sebesar persentase harga saat ini. Contohnya, jika harga saham adalah $200, dan persentase stop-loss Anda adalah 5% maka order stop-loss harus ditempatkan pada $190.

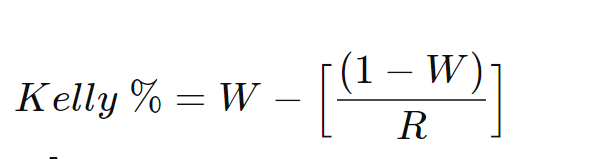

5. Kriteria Kelly

Strategi Kriteria Kelly dikembangkan oleh John L. Kelly. Strategi ini biasanya digunakan untuk memaksimalkan tingkat pengembalian dengan mengevaluasi proporsi kekayaan terhadap risiko dalam urutan perdagangan nilai ekspektasi positif.

Rumusnya adalah:

Artinya:

Kelly % = modal per perdagangan

W = persentase perdagangan yang menang dari strategi tertentu

R = rasio menang/rugi historis

Untuk menentukan ukuran posisi dengan Kriteria Kelly, Anda memerlukan hal berikut ini:

- Hitung persentase perdagangan yang berhasil dalam kaitannya dengan keseluruhan perdagangan. Anda bisa menentukan sendiri jumlah perdagangan.

- Hitung rasio perdagangan yang berhasil dengan perdagangan yang merugi.

Kesimpulan

Ukuran posisi adalah salah satu pilar utama dalam dunia perdagangan dan investasi. Anda harus selalu menghitung dana Anda dan memastikan bahwa Anda dapat menutupi semua potensi kerugian. Jangan mengandalkan peluang, dan jangan melebih-lebihkan strategi Anda hanya karena satu perdagangan yang sukses.

Jack Schwager, seorang investor dan penulis, berkata: “Tidak ada satu pun rahasia pasar yang dapat ditemukan, tidak ada satu pun cara yang benar untuk memperdagangkan pasar. Mereka yang mencari satu jawaban yang benar tentang pasar, bahkan belum sampai pada tahap mengajukan pertanyaan yang benar, apalagi mendapatkan jawaban yang benar.”

Sumber:

Kelly Criterion: Definition, How Formula Works, History, and Goals, Investopedia

Position Sizing in Investment: Control Risk, Maximize Returns, Investopedia