Di pasar keuangan, ketidakpastian dan ketidakpastian seringkali mendominasi. Sama seperti kebangkitan Pokémon Go dan kesuksesan viral Gangnam Style, di mana konvergensi faktor-faktor unik mendorong mereka ke tingkat popularitas yang belum pernah terjadi sebelumnya, dunia keuangan juga mengalami situasi luar biasa seperti itu dalam versinya sendiri. Ini adalah peristiwa angsa hitam.

Di antara banyak alat untuk menavigasi arus dunia keuangan dan peristiwa angsa hitam, indikator parabolic SAR menonjol sebagai pesaing yang menjanjikan.

Apa itu acara angsa hitam?

Peristiwa angsa hitam atau black swan adalah kejadian tak terduga yang sangat menyimpang dari perkiraan normal. Peristiwa-peristiwa ini menonjol karena sangat jarang terjadi, dampaknya sangat besar, dan kecenderungan para pengamat untuk mengklaim bahwa mereka seharusnya sudah memperkirakannya setelah kejadian tersebut terjadi.

Istilah “angsa hitam” menjadi terkenal melalui Nassim Nicholas Taleb, seorang akademisi keuangan dan penulis yang memperkenalkan konsep tersebut sebelum krisis keuangan tahun 2008. Menurut Taleb, masyarakat seringkali melakukan rasionalisasi kejadian-kejadian ini seolah-olah hal tersebut sudah bisa diperkirakan sebelumnya. Namun, angsa hitam, pada dasarnya, menentang model peramalan konvensional.

Jika Anda bertanya-tanya dari mana nama itu berasal, asal muasalnya adalah kelangkaan angsa hitam itu sendiri. Narasi tersebut menunjukkan bahwa angsa hitam pada awalnya dianggap tidak ada sampai sebuah penemuan akhirnya mengkonfirmasi keberadaan mereka. Dan jika Anda pernah mendengar tentang peristiwa angsa abu-abu, perlu diingat bahwa peristiwa tersebut adalah peristiwa yang jarang terjadi, namun relatif lebih mungkin terjadi dibandingkan peristiwa angsa hitam.

Contoh peristiwa angsa hitam masa lalu

Gelembung dotcom tahun 2001 berfungsi sebagai ilustrasi klasik peristiwa angsa hitam. Pada masa ini, internet masih dalam masa pertumbuhan, dengan hanya sejumlah kecil aplikasi komersial online yang digunakan.

Namun, perusahaan-perusahaan teknologi secara intensif berinvestasi dalam ekspansi, yang mengakibatkan kenaikan harga saham perusahaan-perusahaan tersebut. Ketika gelembung tersebut berkembang, banyak perusahaan menghadapi masalah keuangan, mulai terjadinya gagal bayar, dan harga saham anjlok. Dampaknya adalah penutupan bisnis secara beruntun dan memperburuk penurunan harga saham.

Peristiwa angsa hitam penting lainnya adalah jatuhnya pasar perumahan pada tahun 2008. Pada tahun-tahun menjelang tahun 2008, pelonggaran standar hipotek rumah menyebabkan inflasi nilai pasar perumahan. Hal ini akhirnya mencapai proporsi seperti gelembung (bubble) karena meningkatnya penerbitan subprime mortgage. Lembaga keuangan memanfaatkan situasi ini dan menciptakan sekuritas berbasis hipotek yang mendorong praktik pemberian pinjaman yang lebih berisiko.

Akhirnya, gelembung pasar perumahan pecah, menyebabkan gelombang gagal bayar hipotek pemilik rumah, yang pada gilirannya menimbulkan kerugian pada pasar yang lebih luas.

Pengantar parabolic SAR

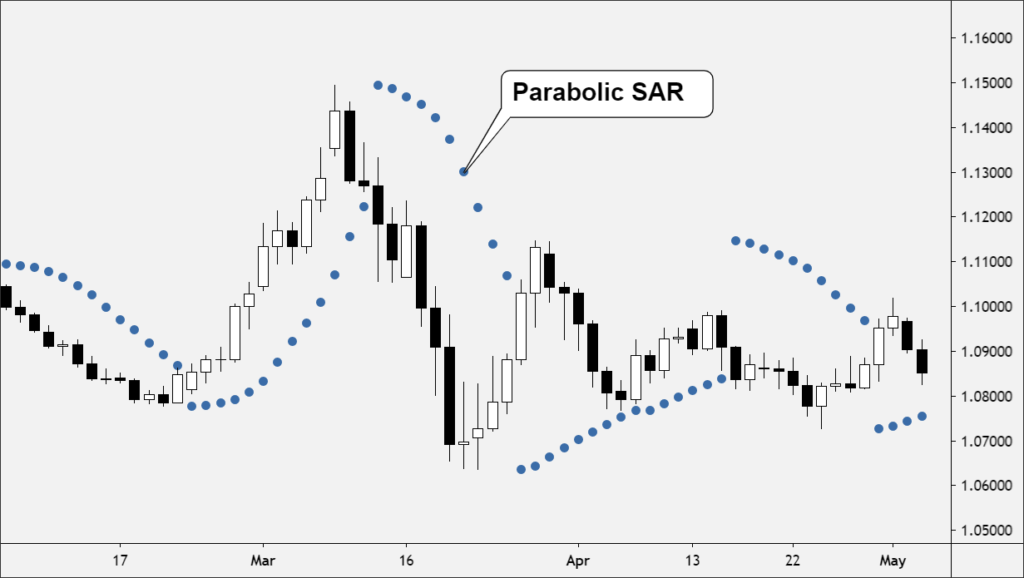

Parabolic SAR adalah indikator teknis penting yang disusun oleh J. Welles Wilder dan dirancang untuk menguraikan lintasan pergerakan suatu aset. Hal ini bertujuan untuk mendeteksi potensi perubahan dalam lintasan harga aset yang diperdagangkan; selain itu, ia memperluas kegunaannya untuk memberikan isyarat bagi titik masuk dan keluar yang optimal.

Indikator ini menciptakan pola melengkung pada grafik harga, menguraikan titik-titik potensial untuk menghentikan dan membalikkan tren. Kemiripan pola ini dengan kurva parabola dari geometri dan mekanika klasik menginspirasi namanya. Terutama efektif dalam pasar yang sedang tren, kerangka operasional parabolic SAR pertama-tama melibatkan penetapan arah tren yang berlaku. Kemudian, trader dapat melengkapi informasi ini dengan indikator alternatif untuk mengukur kekuatan tren yang teridentifikasi.

Apa yang dimaksud dengan SAR? SAR. Singkatan ini merangkum metodologi yang digunakan oleh indikator — teknik stop dan reverse. Secara sederhana, parabolic SAR menggunakan mekanisme trailing stop dan reverse untuk menentukan titik yang tepat untuk memasuki atau keluar dari suatu trading. Kemampuan untuk menyesuaikan posisinya secara dinamis berdasarkan pergerakan harga memberikan wawasan yang dapat ditindaklanjuti kepada para trader.

Cara menghitung Parabolic SAR

Indikator ini menggunakan titik harga tertinggi dan terendah, serta faktor percepatan, untuk menentukan dimana menempatkan titik pada grafik. Untuk menghitung parabolic SAR, Anda perlu mempertimbangkan apakah pasar sedang dalam tren naik atau tren turun. Dalam tren naik, titik dihitung menggunakan rumus:

Uptrend parabolic SAR = Prior SAR + Prior AF (EP Sebelumnya – Prior SAR)

Dan pada saat downtrend, rumusnya adalah:

parabolic SAR tren turun = SAR Sebelumnya – AF Sebelumnya (SAR Sebelumnya – EP Sebelumnya)

Berikut arti setiap bagian rumusnya:

- Prior SAR : nilai parabolic SAR dari periode sebelumnya.

- AF Sebelumnya: faktor percepatan yang digunakan untuk menghitung nilai Parabolic SAR periode saat ini. Ini dimulai pada 0,02 dan meningkat sebesar 0,02 setiap kali titik ekstrim baru dicatat (maks 0,20).

- EP Sebelumnya: titik ekstrim dari tren saat ini. Dalam tren naik, ini adalah harga tertinggi yang dicapai, dan dalam tren turun, ini adalah harga terendah yang dicapai.

Ketika perhitungan ini selesai, hasilnya adalah sebuah titik yang diplot pada grafik harga. Titik ini bisa berada di atas atau di bawah harga saat ini, bergantung pada arah tren. Tujuan dari titik-titik ini adalah untuk membantu trader memahami arah tren yang sedang berlangsung:

- Saat titik berada di bawah harga = tren naik

- Ketika titik-titik berada di atas harga = tren turun

Menerapkan parabolic SAR untuk mengidentifikasi peristiwa angsa hitam

Ketika pasar mengalami volatilitas yang lebih tinggi – ciri khas peristiwa angsa hitam (black swan) – titik-titik parabolic SAR ditempatkan lebih jauh dari harga dan satu sama lain. Kesenjangan yang lebih lebar ini mengakomodasi perubahan harga yang lebih besar yang biasa terjadi selama periode bergejolak seolah memberikan lebih banyak ruang bagi harga untuk bergerak tanpa memicu sinyal terlalu cepat di tengah badai.

Sebaliknya, ketika volatilitas pasar lebih rendah, titik-titiknya semakin dekat dengan harga dan satu sama lain. Kesenjangan yang lebih kecil ini mencerminkan fluktuasi harga yang lebih kecil yang diperkirakan terjadi pada kondisi pasar yang lebih tenang. Pada dasarnya, indikator ini menjadi lebih sensitif terhadap perubahan harga yang lebih kecil pada saat-saat ini.

Mengidentifikasi potensi pembalikan

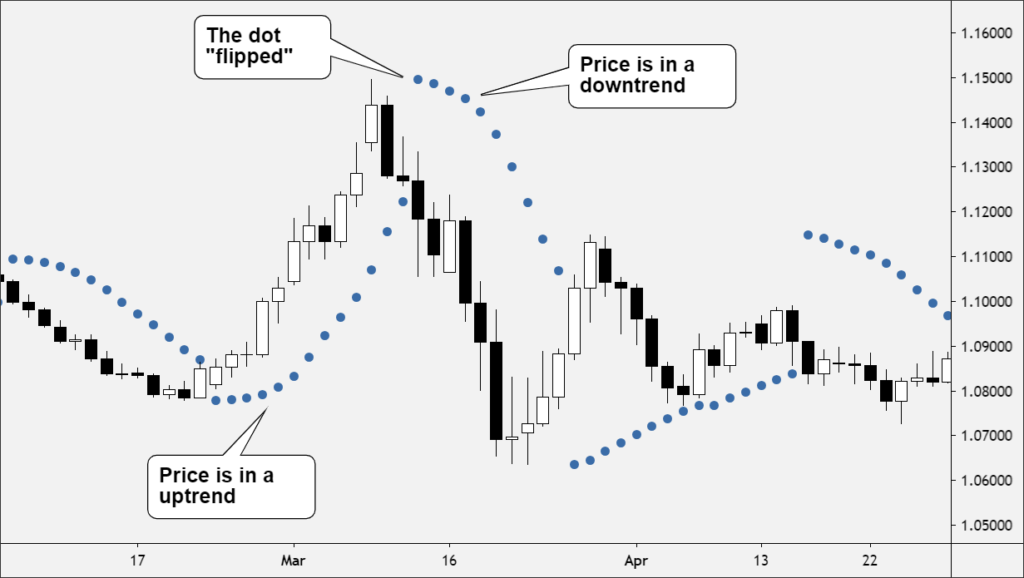

Strategi parabolic SAR dapat digunakan untuk melihat potensi pembalikan tren — trader harus memperhatikan pergerakan titik-titik tersebut dan kaitannya dengan harga aset. Ketika titik-titik tersebut berpindah dari atas harga ke bawah harga atau sebaliknya, ini mungkin merupakan tanda bahwa pembalikan tren sedang terjadi.

Misalnya, jika titik-titik bergeser dari atas harga ke bawah harga, hal ini dapat menyiratkan bahwa tren menurun mungkin akan berubah menjadi tren naik. Demikian pula, jika titik-titik bergerak dari bawah harga ke atasnya, hal ini dapat berarti bahwa tren naik mungkin sedang bertransisi ke tren turun.

Manajemen risiko

Selama ketidakpastian yang terjadi, trader dan investor dapat meningkatkan strategi manajemen risiko mereka dengan menggabungkan parabolic SAR dengan alat lainnya. Misalnya, menetapkan stop loss yang selaras dengan sinyal indikator akan memberikan rencana keluar yang dinamis. Selain itu, menggunakannya bersamaan dengan strategi manajemen posisi dapat mengoptimalkan rasio risiko-imbalan.

Diversifikasi muncul sebagai perisai ampuh lainnya terhadap peristiwa angsa hitam (black swan). Dengan memperdagangkan beragam aset, trader mengurangi dampak penurunan tajam pada satu aset. Selain itu, pertimbangkan untuk menetapkan posisi yang mengimbangi risiko posisi lain, misalnya lindung nilai. Dengan cara ini, Anda mungkin dapat meredam dampak fluktuasi pasar yang ekstrem.

Keterbatasan Parabolic SAR untuk angsa hitam

Indikator parabolic SAR menghasilkan sinyal sepanjang waktu, terlepas dari adanya tren pasar yang terlihat, yang dapat menyebabkan sinyal palsu. Selain itu, ia menghasilkan sinyal pembalikan berdasarkan rumusnya, tidak harus berdasarkan pembalikan harga sebenarnya. Formula ini, yang dirancang untuk mendeteksi potensi pergeseran arah pasar, dapat memicu peringatan dini ketika indikator menyatu dengan harga — sebuah fenomena yang tidak terkait dengan pembalikan tren yang sebenarnya. Hal ini bisa membuat trader keluar dari trading sebelum waktunya.

Keterbatasan ini mungkin lebih problematis dalam konteks peristiwa angsa hitam. Bereaksi terhadap sinyal palsu atau keluar dari posisi sebelum waktunya berdasarkan indikasi yang belum terverifikasi mungkin akan memperbesar dampak dari peristiwa yang sudah parah ini. Trader harus menyadari bahwa tidak ada satupun indikator, termasuk parabolic SAR, yang dapat memprediksi atau melindungi secara andal terhadap kejadian unik ini. Jadi, jangan menempatkan diri Anda pada risiko yang lebih besar dari yang diperlukan dengan terlalu mengandalkan satu alat saja.

Kesimpulan

Meskipun fungsi dasar Parabolic SAR tetap konsisten, interpretasi dan implikasinya masuk akal untuk berbagai kasus penggunaan. Misalnya, kepekaannya terhadap perubahan dan volatilitas pasar yang tiba-tiba menjadikannya alat yang layak dipertimbangkan untuk mendeteksi peristiwa angsa hitam.

Namun Anda harus menyadari bahwa parabolic SAR, meskipun dapat beradaptasi, tetap hanya satu bagian dari teka-teki. Kompleksitas peristiwa tersebut memerlukan pendekatan komprehensif yang menggabungkan berbagai indikator, teknik penilaian risiko, dan perencanaan strategis. Meski demikian, kehadiran parabolic SAR sebagai salah satu indikator yang tersedia di Binomo membuktikan relevansinya.

Sumber:

Black swan in the stock market: what is it, with examples and history, Investopedia

Parabolic SAR – overview, how it works, and how to calculate, Corporate Finance Institute