Birçoğunuz neredeyse 1800’lerden beri hisse senetleri, enflasyon sonrası yıllık olarak ortalama %6,5 ile %7.0 oranında tutarlı bir şekilde getiri sağladığını öğrenince şaşıracaksınız. McKinsey’in analizi, piyasanın geçtiğimi 25 yıl içinde bu tarihsel verilerde döndüğünü ortaya koyuyor.

Gördünüz mü? Ticaret yolculuğunuzda tarihsel verilerden faydalanarak birçok fırsata erişebilirsiniz. Ama yine de sadece potansiyel yatırım getirilerine odaklanmamalısınız. Tarihsel verilerden elde edebileceğiniz birçok bilgi vardı. Bunlar arasında, örüntü tanımlama, geçmişe yönelik test, sezonsallık, piyasa duyarlılığı analizi ve korelasyon analizi gibi fırsatlar bulunur.

Önemli not: Tarihsel veriler değerli bilgiler ve fırsatlar sağlar, evet ancak eski performansların gelecekteki sonuçlar üzerinde bir garanti sağlamadığını unutmayın ve bunu kabul edin. Geçmiş veriler, başka analiz yöntemleri ve risk yönetimi teknikleriyle birlikte kullanılmalıdır.

Örüntü tanımlama

Tarihsel veriler, tüccarların fiyat hareketlerinin davranışını incelemesine ve zaman içinde tekrarlanan örüntüleri belirlemesine yardımcı olur. Bu örüntüler; bayrak, flama gibi trendin devamını gösteren formasyonlar, omuz baş omuz gibi tersine dönüş gösteren formasyonlar veya doji, engulfing mum çubuğu formasyonları olabilir. Her formasyona özgü sonuçlar vardır. Her biri gelecekteki piyasa hareketleri hakkında farklı sinyaller sağlar.

Daha fazlası, örüntü tanımayla diğer teknik indikatörleri birleştirerek stratejilerinizi daha da geliştirebilirsiniz. Hareketli ortalamalar, osilatörler veya hacim analizi gibi diğer araçları formasyon ve sinyalleri doğrulamak, ek teyit sağlamak için kullanmayı deneyin. Bu şekilde stratejilerinizi daha kapsamlı hale getirirsiniz.

Backtest (Geriye dönük test) stratejileri

Tarihsel veriler, tüccarların farklı piyasa koşulları ve zaman dilimlerinde stratejilerini yeniden oluşturarak test etme şansı tanır. Tüccarlar, belirli giriş ve çıkış kurallarını, pozisyon büyüklüğü tekniklerini ve risk yönetimi parametrelerini tarihsel verilere uygulayabilir ve yaklaşımlarının geçmişte nasıl performans göstereceğini anlayabilirler.

Toplam getiri, maksimum çekilme ve risk düzeltilmiş getiri gibi performans metriklerini de unutmayın. Bu veri parçaları, stratejinizi uyarlamanız gerekip gerekmediğini ortaya koyar.

Örneğin, işlem stratejinizin trend piyasa koşullarında olağanüstü bir şekilde performans gösterdiğini, önemli bir toplam getiri elde ettiğinizi fark ettiniz. Ancak, düşük volatilite veya dalgalı piyasalar dönemlerinde stratejinizin performansının azaldığını fark ettiniz. Bu durumda, belirli aralıklarda piyasaları tanımlamak ve o dönemlere pozisyon açmaktan kaçınmak için ek filtreler ekleyebilirsiniz.

Sezonsal işlem fırsatları

Sezonsal işlem fırsatları farklı formlarda olabilir, örneğin:

- Tutarlı fiyat hareketlerinin veya eğilimlerinin görüntülendiği belirli takvim ayları veya yıllık çeyrekler

- Piyasa katılımcılarının belirli davranışlarını gösteren tatil veya etkinlik dönemlerine ilişkili piyasa olayları

- Daha yüksek veya daha düşük oynaklık, likidite veya işlem hacimleri ile karakterize edilen dönemler

Yani ana nokta yılın belirli dönemlerinde farklı tarihsel faktörlerin ve piyasa koşullarının varlık fiyatlarını nasıl etkilediğini gözlemlemektir.

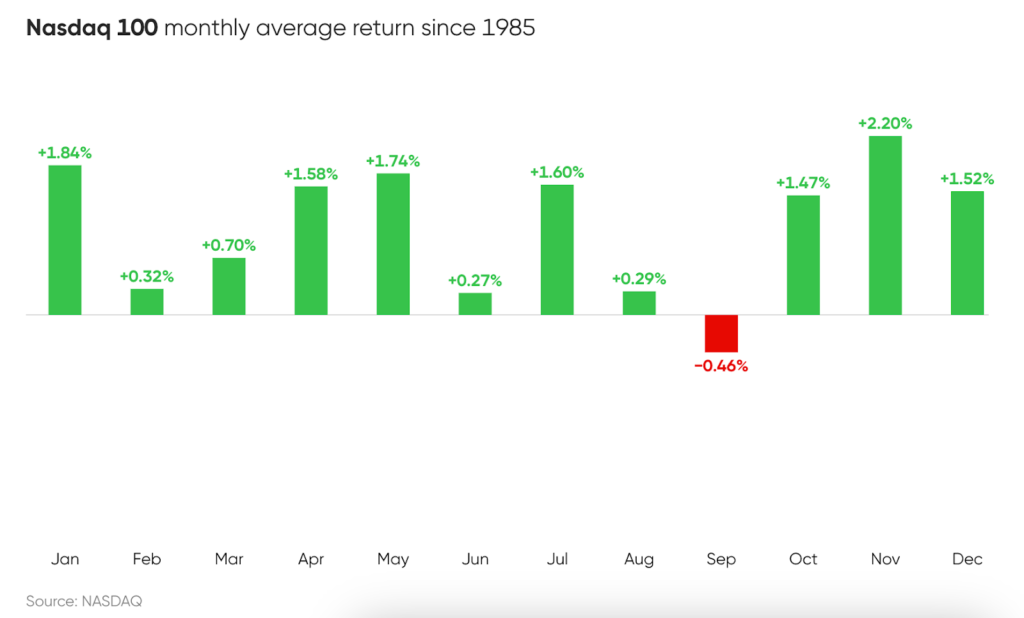

Yıl boyunca farklı olaylar görülür. Bunlar arasında Ocak Etkisi, Mayıs’ta Sat ve Uzaklaş, Yaz Durgunluğu, Cadılar Bayramı Etkisi ve Noel Baba Rallisi de bulunur. Eylül ayı ise piyasa volatilitesi ve hisse senedi piyasasında negatif sonuçlarla ilişkilendirilir. Bu nedenle tüccarlar bu tarihsel olayı unutmamalıdır.

Piyasa duyarlılığı analizi

Piyasa duyarlılığı analizine tarihsel veri gözünden bakış:

- Yatırımcı duyarlılığını anlamak: Yatırımcı anketleri, çift ikramiyeli işlem oranları veya duyarlılık endeksleri, duyarlılık yaşanan değişimleri ve potansiyel piyasa dönüm noktalarını gösterir.

- Karşıt işlem: Tarihsel veriler, piyasa katılımcılarının çoğunluğunun aşırı iyimser veya kötümser olduğu durumları da ortaya koyabilir. Aşırı boğa piyasasında, karşıt işlem yapan bir tüccar piyasa duyarlılığının tersine döneceğini öngörerek ayı pozisyonu açabilir.

- Piyasa psikolojisi ve davranışsal finans: Bu sayede sürü psikolojisi veya irrasyonel coşkunluk gibi ortak yanılgıları tespit edebilirsiniz.

- Olaya dayalı ticaret: Belirli olaylara verilen geçmiş tepkileri inceleyerek, tüccarlar benzer olaylara gelecekte oluşabilecek piyasa duyarlılığı değişimlerini öngörebilir.

- Haber ve sosyal medya analizi: Haber yayınları, sosyal medya duyarlılığı ve fiyat hareketi arasında tarihsel ilişkiler olabilir. Eğer böyle bir imkân varsa neden kullanmayasınız?

Varlık korelasyonu analizi

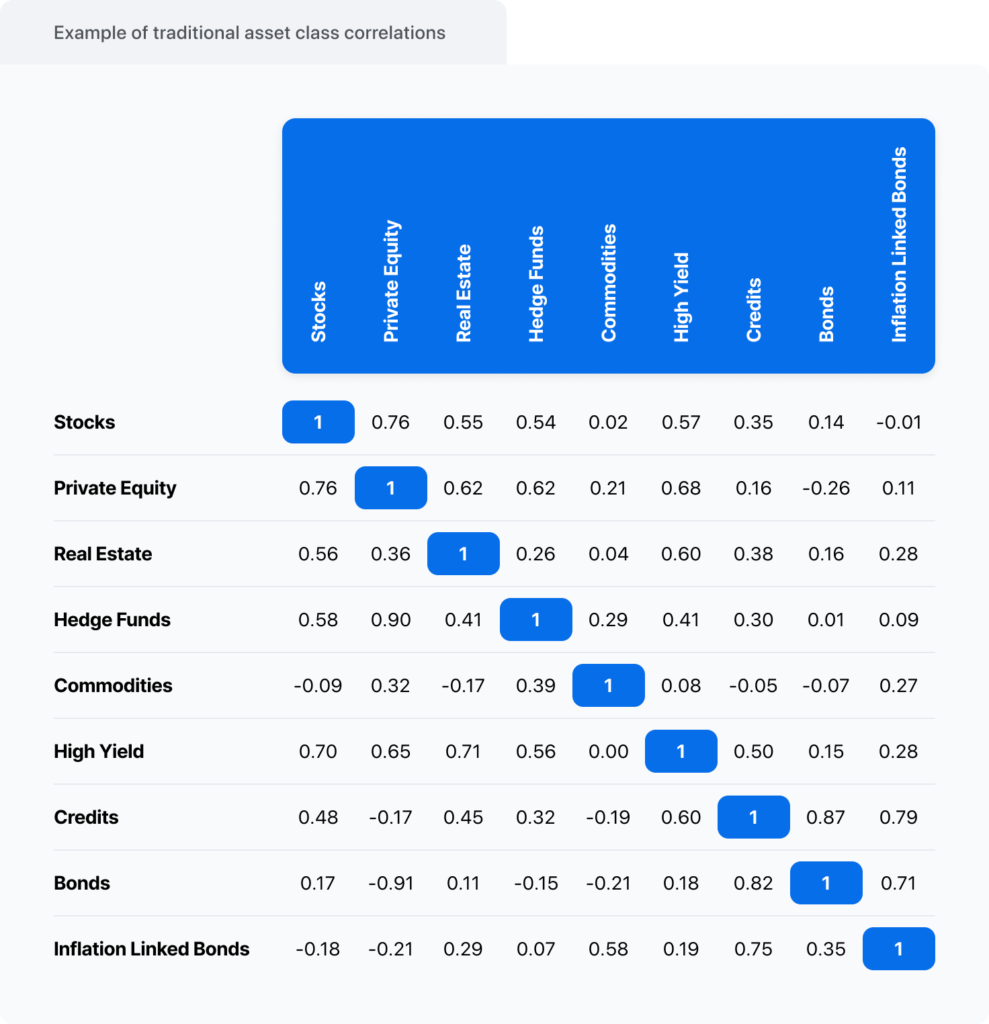

Bu teknikte tarihsel veriler, iki veya daha fazla varlığın arasındaki hareketin ne kadar yakın veya ters olduğunu belirlemek için analiz edilir. Ölçek, -1 ile 1 arasında değişir. 1 mükemmel pozitif korelasyonu, -1 negatif ise korelasyonu ve 0 ise varlıklar arasında ilişki olmadığını gösterir. Örneğin, hisse senetleri emtialarla daha düşük bir korelasyona sahiptir (0.02). Ancak hisse senetli özel sermaye ile daha yüksek bir korelasyona sahiptir (0.76).

Bu bilgi işlemlerine nasıl katkı sağlar. Bu bilgi, riskinizi farklı varlık sınıfları arasında dağıtmanıza, portföyünüzün çeşitliliğini ayarlamanıza ve varlıklar arasındaki ilişkiden faydalanmayı amaçlayan stratejileri de keşfetmenize olanak tanıyacaktır.

Kaynak:

Markets will be markets: An analysis of long-term returns from the S&P 500, McKinsey

Seasonality trading strategies, TrendSpider

Correlation: trading, diversification, and recent developments, BSIC