Birinin tüm fonlarını tek bir ticarete koymak, birçok acemi tüccarın ve yatırımcının yaptığı yaygın bir hatadır. Tüccar daha önce başarılı olduysa daha da sık ortaya çıkar. Bu nedenle, piyasaların oldukça değişken olduğunu hatırlamak çok önemlidir; stratejiniz bir ticarette çalışsa bile, başka bir ticarette başarısız olabilir.

Bir günlük tüccarın ortalama başarı oranının sadece% 10 olduğunu biliyor muydunuz? Bu kadar düşük bir yüzdeye sahip olmanın nedenlerinden biri yanlış pozisyon boyutlandırmasıdır. Stratejinize uygulayabileceğiniz çok sayıda teknik vardır, ancak bunları yatırım tarzınıza ve dengenize göre ayarlamayı unutmamalısınız.

Pozisyon boyutlandırma nedir?

Pozisyon boyutlandırma, bir portföydeki bir pozisyonun büyüklüğü veya bir yatırımcının veya tüccarın bir ticarete koyduğu fon miktarıdır. Pozisyon büyüklüğü önemli ölçüde değişir ve tüccarın hesap bakiyesine, risk toleransına ve deneyimine bağlıdır. Pozisyon boyutlandırma çeşitli yatırım türlerine uygulanabilir, ancak döviz ticaretinde daha yaygındır.

Tüccarlar ve yatırımcılar riskleri kontrol etmek için çeşitli pozisyon büyüklüğü yöntemleri uygularlar. Bunlardan bazılarını aşağıda bulabilirsiniz.

1. Sabit pozisyon boyutu

Sabit bir pozisyon boyutu belirlemek, hesaplama gerektirmediğinden en basit yaklaşımlardan biridir. Bu nedenle, tüccarların ve yatırımcıların başladığı yöntemlerden biridir. Kural, bir ticarete ne kadar para yatırabileceğinize karar vermeniz ve açtığınız her pozisyonda bu miktara bağlı kalmanızdır.

Hesap bakiyenizin 1000 ABD doları olduğunu düşünün. Tüm tutarı tek bir işleme koyabilir veya 10’a bölebilirsiniz, böylece pozisyon başına yalnızca 100 $ risk alırsınız. Riskleri 10 kat azalttığınız için stratejinin etkili olduğuna şüphe yok.

2. İşlem başına sabit risk

Diğer bir seçenek, işlem başına riske atabileceğiniz hesabın sabit bir yüzdesini ayarlamaktır. Örneğin, ilk hesap bakiyeniz 1000 $ ise ve toplam bakiyenin% 1’ini riske atmaya karar verirseniz, işlem başına 10 $ kaybedebilirsiniz. Bakiyeniz 900 $ ‘a düşerse, işlem başına sadece 9 $’ lık risk alırsınız. Ancak, hesabınız 1100 $ ‘a yükselirse, işlem başına 11 $’ lık risk alırsınız. Bu strateji ilkinden bile daha güvenlidir, çünkü toplam sermayeniz düşerse daha az risk almanıza izin verecektir.

3. Açılan tüm işlemler için maksimum risk

Ticaret tarzınız ne olursa olsun, muhtemelen aynı anda birkaç işlem açarsınız. Hepsinin başarılı olacağından emin olamayacağınız için, tüm açık işlemler başına riski sınırlamaya değer. Örneğin, sermayenizin% 20’sinden fazlasını aynı anda işlem yapmamaya karar verebilirsiniz. Yani, sınıra ulaşırsanız, en az bir işlem kapanana kadar beklemeniz gerekir. Bu, duygularınızı kontrol etmenize ve riskleri yeniden değerlendirmenize olanak tanır.

4. Sabit stop-loss yüzdesi

Ortak strateji, potansiyel kârınızın potansiyel zararınızdan en az iki kat daha büyük olması gerektiğini söyleyen bir risk / ödül oranı uygulamaktır. Bu nedenle, bir işlem yapmadan önce, fiyatın ulaşabileceği hedefi tanımlamanız ve stop-loss boyutunu hesaplamak için en az 2’ye bölmeniz gerekir.

Sabit stop-loss yüzdesi, kar elde etme hedefinden bağımsız olarak, stop-loss emrini mevcut fiyatın yüzdesine yerleştireceğiniz anlamına gelir. Örneğin, hisse senedi fiyatı 200 $ ise ve stop-loss yüzdeniz% 5 ise, stop-loss emri 190 $ ‘a verilmelidir.

5. Kelly Kriteri

Kelly Kriteri stratejisi John L. Kelly tarafından geliştirilmiştir. Genellikle pozitif bir beklenen değer ticaret dizisinde servet-risk oranını değerlendirerek getiri oranını en üst düzeye çıkarmak için kullanılır.

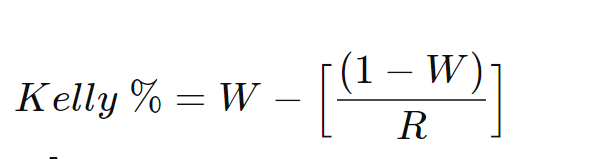

Formül şöyledir:

Kelly % = işlem başına sermaye

W = belirli bir stratejinin kazanan işlemlerinin yüzdesi

R = tarihsel kazanç/kayıp oranı

Kelly Ölçütü ile pozisyon boyutunu belirlemek için aşağıdakilere ihtiyacınız vardır:

- Genel işlemlere göre başarılı işlemlerin yüzdesini hesaplayın. İşlem sayısını kendiniz belirleyebilirsiniz.

- Başarılı işlemlerin kaybeden işlemlerinize oranını hesaplayın.

Sonuç

Pozisyon boyutlandırma, ticaret ve yatırımın temel taşlarından biridir. Her zaman fonlarınızı hesaplamalı ve tüm potansiyel kayıpları karşılayabileceğinizden emin olmalısınız. Şansa güvenmeyin ve sadece başarılı bir ticaret yüzünden stratejinizi abartmayın.

Bir yatırımcı ve yazar olan Jack Schwager, şunları söyledi: “Keşfedilecek tek bir pazar sırrı yok, piyasalarda ticaret yapmanın tek bir doğru yolu yok. Piyasalara tek doğru cevabı arayanlar, bırakın doğru cevabı almayı, doğru soruyu sormaya bile ulaşamadılar.”

Kaynak:

Kelly Kriteri: Tanım, Formül Nasıl Çalışır, Tarihçe ve Hedefler, Investopedia

Yatırımda Pozisyon Boyutlandırma: Riski Kontrol Edin, Getirileri En Üst Düzeye Çıkarın, Investopedia