Giriş ve çıkış her işlem stratejisinin temel yapıtaşıdır. Bir çok çaylak tüccar sadece başarılı çıkışın kazanç getireceğini düşündüğünden çıkış noktasına odaklanır. Ancak doğru bir giriş noktası bulmak bir o kadar önemlidir.

İstatistiklere göre tüccarların sadece %10’u başarılı oluyor. Bu başarı da ticaretin nasıl yapılacağını öğrenmeye olan heveslerinden geliyorç

Aşağıda erkenden giriş noktalarını belirlemenize olanak sağlayacak üç verimli indikatörü göreceksiniz.

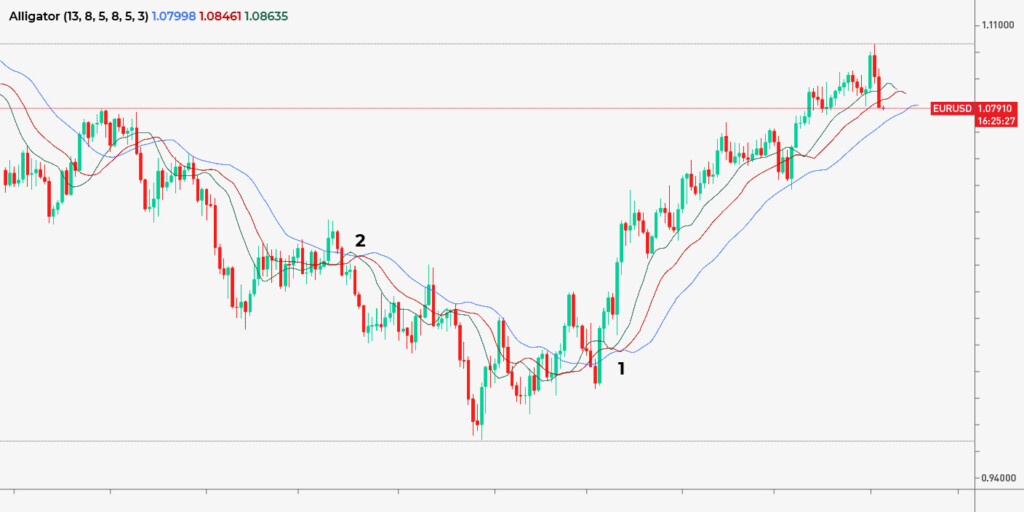

1. Timsah (Alligator)

Timsah indikatörü, ünlü tüccar ve piyasa psikolojisi teorisinin kurucularından olan Bill Williams tarafından geliştrilmiştir. Hiç Müthiş Osilatör’ü (Awesome Oscillator) ve Market Facilitation Index’i duydun mu? Çünkü bunları da Williams geliştirdi.

Timsah indikatörü, üç hareketli oralamadan (SMMA) oluşur. Timsah göstergesi, trendi takip eden belirli bir çubuk sayısıyla öne kaydırılmış üç düzleştirilmiş hareketli ortalama (SMMA)’dan oluşur. Bu iç çizgi örüldüğünde fiyat konsolide olur; piyasa güçlü bir trende girdiğinde ise çizgiler ayrışır.

En hızlı SMMA, diğer hareketli ortalamaların üzerinde kırıldığında, satın al sinyali verir (1), timsah burada fiyatin yükseliş trendinde hareket edeceğini gösterir. En hızlı SMMA, diğer hareketli ortalamaların altında düştüğünde, sat sinyali verir (2), indikatör bu noktada tüccara, fiyatın düşüş trendinde hareket edeceğini söyler.

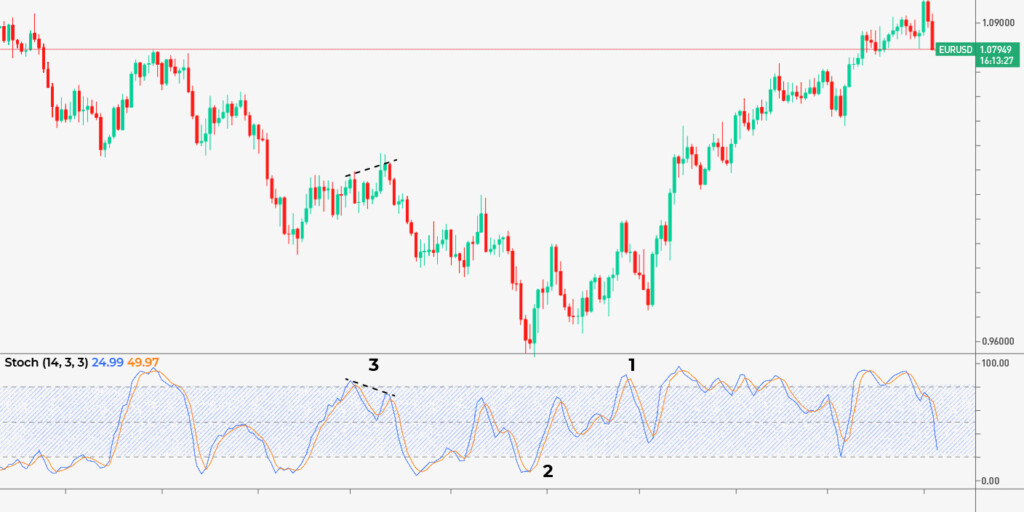

2. Stokastik Osilatör

Stokastik osilatçr fiyatın gücünü ölçen hareketli bir indikatördür. 0-100 arasında hareket eden iki çizgiden oluşur.

Bu indikatör giriş için 3 sinyal verir:

- Çakışma (Crossover): Gösterge iki çizgiden oluşur – %K ve %D. %K %D’nin altına düştüğünde satış sinyali verir (1). Aksine, %K %D’nin üzerine çıktığında alış sinyali verir. Sinyal sırasıyla aşırı alım ve aşırı satım bölgelerinde daha güçlüdür.

- Aşırı alım/Aşırı satım şartları: Osilatör 80’in üzerine çıktığında, varlık aşırı alım bölgesindedir. Bu nedenle, stokastik 80’in altına düştüğünde fiyatın düşmesi beklenir. Osilatör 20’nin altında düştğünde, varlık aşırı satılmıştır. Gösterge 20’nin üzerine çıktığında fiyatın yükselmesi beklenir (2).

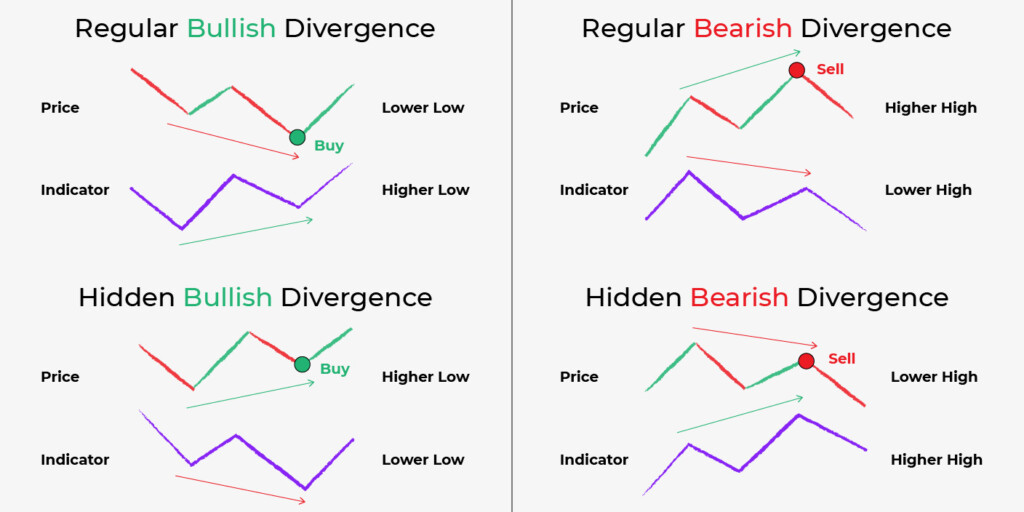

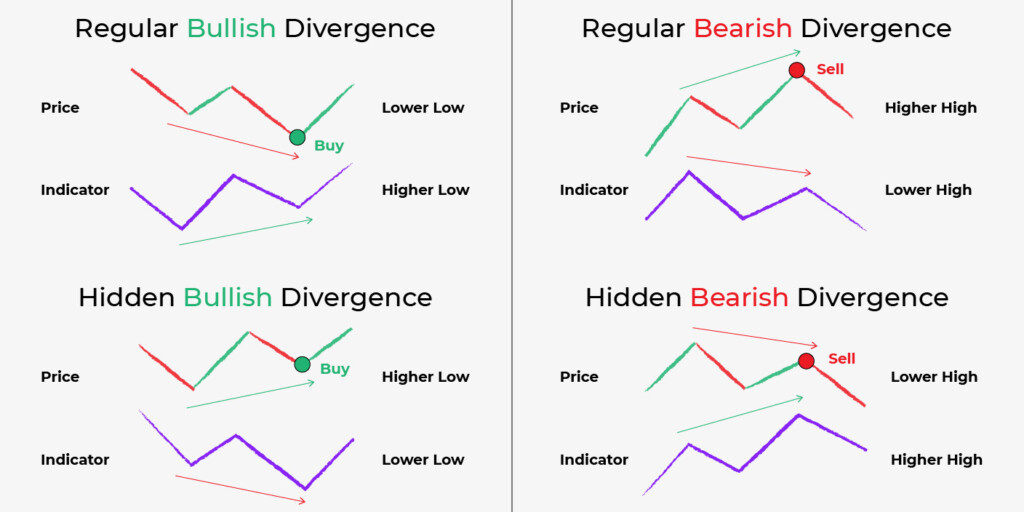

- Sapma veya Ayrışma (Divergence): Dört sapma türü vardır. Aşağıdaki grafiklerde bunları görebilirsiniz (3).

3. Relatif Güç Endeksi (RSI)

Relatif güç endeksi sıklıkla stokastik osilatör ile kıyaslanır. Aslında bu iki indikatör de hareketlidir ve çakışmalar dışında benzer sinyalleri verirler. Ancak hesaplamaları farklıdır. Bu nedenle, farklı sinyaller verirler.

RSI, 0-100 arasında hareket eden bir çizgiden oluşur. Ana sinyalleri şu şekildedir:

- Aşırı alım/Aşırı Satım: Gösterge 70’in üzerinde çıktığında, piyasa aşırı alım bölgesinde demektir ve fiyatın yakında düşeceğini beklenir. RSI, 70’in altına düştüğünde ise satış sinyali verir. Gösterge 30’un altında düştüğünde, piyasa aşırı satılmıştır ve fiyatın yakında artması beklenir. RSI’nın 30’un üzerine çıkması ise alış sinyali olarak kabul edilir (1).

- Sapma: Sapma sinyalleri stokastik osilatör ile aynıdır (2).

Son olarak

Yukarıda bahsettiğimiz indikatörleri, sadece güvenilir giriş noktaları bulmak için değil aynı zamanda çıkış noktaları bulmak için de kullanabilirsiniz. Bunları öğrenin ve bunlardan mükemmel bir şekilde verim sağlamak için pratik yapın. Piyasadan en iyi seviyelerde çıkın. Ancak unutmamanız gerek; mükemmel indikatör yoktur ve hepsi yanlış sinyaller verebilir. Bu yüzden giriş ve çıkış noktaları belirlemek için farklı teknik analiz araçlarından gelen 2-3 sinyali birleştirmelisiniz.

Kaynaklar:

What Is the Williams Alligator Indicator and How Do You Trade It?, Investopedia

Relative Strength Index (RSI), CFI