Son yıllarda, yatırım alanı yalnızca finansal getiri odağından çıkıp daha geniş bir alan haline geldi. Çevresel, Sosyal ve Yönetişim (ESG) prensiplerini benimseyen birçok şirket arasında, öne çıkan bir örneklerden biri de Worthington Industries’dir. Şirketle ilgili ilginç bir gerçek de 1955 yılında kurucusu McConnell’ın 1952 model Oldsmobile aracını ipotek karşılığında 600 dolar borç alarak ilk çelik alımını yapması. Bugün şirketin genel merkezinde bu hikâyeyi sembolen satılan arabanın bir replikası bulunuyor.

ESG’nin gerçekte ne anlama geldiği ve yatırım dünyası ile neden bağlantılı olduğunu merak ediyor olabilirsiniz. Bu makalede, ESG’yi tanımlayan temel bileşenlere ve Worthington Industries gibi şirketlerin daha sorumlu ve sürdürülebilir bir gelecek şekillendirmesine nasıl katkıda bulunduklarından bahsedelim. Belki de bu yaklaşımı Binomo’daki ticaret yolculuğunuza dahil etmek istersiniz.

ESG nedir ve örnekleri nelerdir?

ESG, İngilizce Çevresel, Sosyal ve Yönetişim kelimelerinin baş harflerinden oluşan bir kısaltmadır ve sosyal açıdan duyarlı yatırımcılar ve hedge fonlar tarafından kullanılan bir prensipler bütünüdür. Bu kriterler, bir şirketin bu üç alandaki davranış ve uygulamalarını değerlendirerek yatırımları kararı almak için kullanılır. Bu faktörler, geleneksel finansal ölçütlerin ötesindedir ve bir şirketin etki alanını daha geniş bir şekilde değerlendirilir.

ESG yatırımı genellikle sürdürülebilir yatırım, sorumlu yatırım, etki yatırımı veya sosyal sorumluluk sahibi yatırım (SRI) gibi çeşitli isimlerle de anılır. Temel prensip aynıdır: yatırımcılar, değerlerine uyum sağlayan, topluma ve çevreye olumlu katkıda bulunan şirketleri desteklemek ister.

Mesela küresel teknoloji lideri Microsoft, 2020’de 2030’a kadar karbon negatif olma hedefini (Çevresel Sürdürülebilirlik Vizyonu) duyurdu. Yönetim danışmanlığı şirketi Accenture ise Diversity & Inclusion 360 girişimini tanıttı. Bu girişim şimdiden hissedar değerinde %20 artış sağlamıştır.

ESG’nin Üç Ana Yapı Taşı: Çevre, Sosyal ve Yönetişim

Bu dönüşümün merkezinde yer alan sorumlu yatırımın üç kritik yapıtaşı vardır:

Çevre: Bir firmanın çevresel etkisini değerlendirmek

Çevresel olarak adlandırılan yapıtaşı, bir şirketin faaliyetlerinin doğal çevreye nasıl etki ettiğini ve genel olarak iklim değişikliği ile ekolojik bozulmaya ne ölçüde bir katkısını olduğunu anlama çabasıdır. Burada temel faktörler:

- Karbondioksit emisyonları, karbon ayak izini azaltma odağı

- Su ve hammadde dahil doğal kaynakların kullanımı ve yönetimi

- Kirlilik seviyeleri ve atık yöntemini nasıl ele aldıkları

- İklim değişikliğine ne yanıt verdikleri ve iklim değişikliğine uyum sağlama stratejileri

- Fosil yakıt kullanımı

- Tehlikeli maddelerin uygun bir şekilde işlenmesi ve atılması

Kimyasal, enerji ve hizmet sektörü gibi belirli endüstrilerde çevresel kaygı, çevre üzerindeki etkileri nedeniyle daha büyük öneme sahiptir.

Sosyal: Bir firmanın sosyal etkisini değerlendirmek

Sosyal yapıtaşı, bir şirketin çalışanlarına, müşterilerine, tedarik zinciri ortaklarına ve toplum genelinde nasıl bir davranış sergilediği ve nasıl bir etki yarattığı ile ilgilidir. Bu, bir dizi sosyal konuyu kapsar, bunlar arasında:

- İstihdam eşitliği, cinsiyet çeşitliliği ve kapsayıcılığı teşvik edici programlara odaklanır

- Ürün ve hizmetlerinin güvenliği ve kalitesini nasıl sağladıkları, ayrıca sorumluluklarını nasıl ele aldıkları

- İşyerinde çalışan sağlığını ve güvenliğini nasıl korudukları

- İnsan haklarına, adil iş uygulamalarına ve tedarik zincirlerinde şeffaflığa verdikleri değere dair taahhütlerinin ne olduğu

- Fiziksel ve zihinsel sağlık, madde bağımlılığı, kumar ve üreme seçeneği gibi konularla ilgili duruşları

- Müşteri verilerini ve gizliliği nasıl ele aldığı

Yönetişim: Kurumsal yönetim yapısını analiz etmek

Yönetişim ise bir şirketin iç operasyonlarına ve kurumsal davranışına odaklanır. Burada temel konular, şu şekildedir:

- Şirketin çalışanlarını ve yönetim kurulu yöneticilerini nasıl tazmin ettiği, ayrıca yönetim kurulundaki ve organizasyondaki çeşitlilik düzeyi

- Vergi stratejileri ve muhasebe standartlarına uyum

- Kurumsal etik ve etik prensiplere uyum

- Şeffaflık düzeyi. Yolsuzluk ve etik dışı uygulamaları önlemek için alınan tedbirler

- Hisse sahiplerinin haklarına ve çıkarlarına ne kadar saygı gösterildiği

- Rüşvet, dolandırıcılık veya yolsuzluk geçmişi daha riskli bir yatırıma işaret eder.

ESG faktörleri ve finansal performans arasındaki ilişki

ESG kriterlerini dikkate alarak yatırımcılar sadece mali başarı değil, aynı zamanda gelecekteki riskleri değerlendirmiş ve ESG konularından doğacak fırsatları değerlendirecekleri daha donanımlı şirketleri de bulmuş olurlar. Günümüzde genel kabul edilen görüş, sürdürülebilirliği ve sosyal sorumluluğu önceliklendiren işletmelerin, değişen piyasa dinamikleri ve düzenleyici çerçeveler karşısında direnç ve uyum yeteneği gösterme olasılığının daha yüksek olduğudur.

Ayrıca, ESG faktörlerini yatırım planlarına entegre etmek, yatırımcıların şirketlerin genel risk profillerini daha kapsamlı bir şekilde anlamalarına olanak tanır. Bir şirketin çevresel etkisi, sosyal uygulamaları ve yönetişim yapısının değerlendirilmesi, sadece geleneksel finansal analiz yoluyla belli olmayan olası riskleri ve fırsatları gözler önüne serebilir.

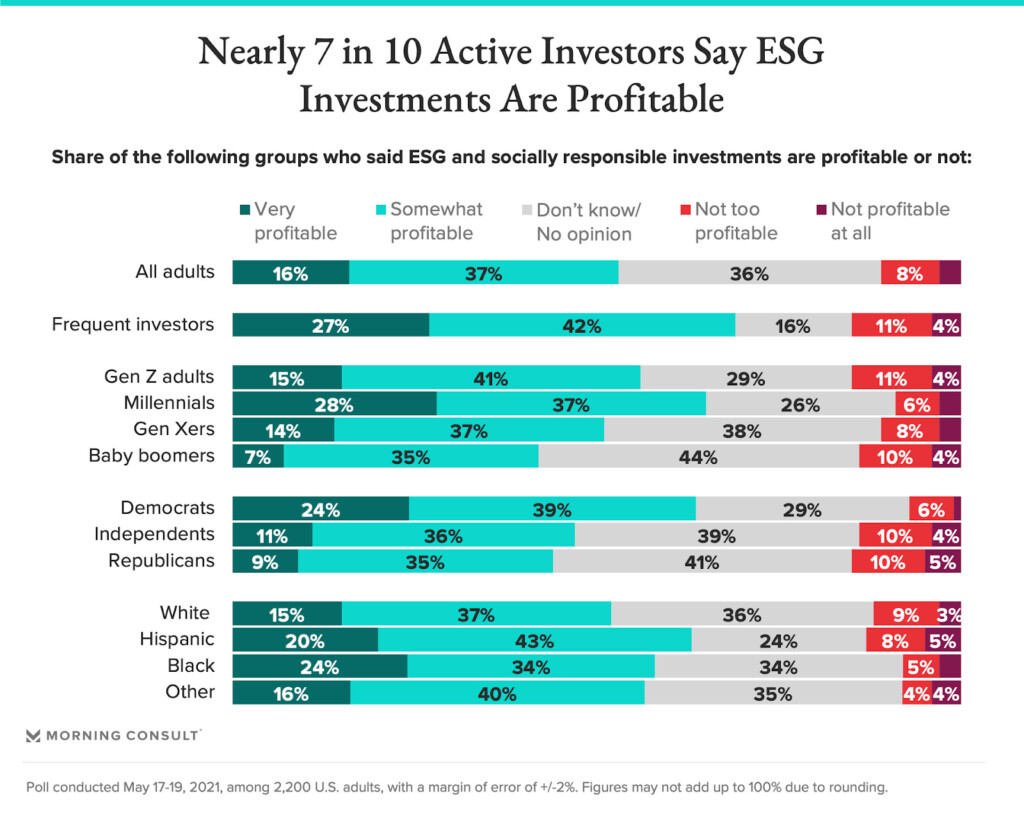

Ayrıca veriler, güçlü ESG performansına sahip şirketlerin uzun vadede diğer şirketleri geride bıraktığını göstermektedir (Morning Consult’e göre). Öyleyse, hadi harekete geçelim!

ESG yatırım stratejileri

Bir ESG yatırım stratejisi geliştirirken şunlara dikkat edin:

- Dışarıda bırakma taraması: Yatırım portföyünüzden zayıf ESG performansı olan veya tartışmalı faaliyetlere karışan şirketleri veya sektörleri çıkarın.

- En iyileri alma: İlgili sektörde üstün ESG performansı sergileyen şirketleri tanımlayın.

- Tematik yatırım: Güçlü ESG performansı sergileyen belirli sektörlere, endüstrilere veya temalara odaklanmak.

- Etki yatırımı: Finansal getirilere ek olarak ölçülebilir çevresel, sosyal veya yönetişim faydaları üreten fırsatları hedeflemek.

- Aktif sahiplik: Şirketlerle etkileşime geçerek ESG performansını ve uygulamalarını geliştirmeyi teşvik etmek. Bunu bir hissedar, kararlarda oy kullanarak, iş birliği tabanlı etkileşimlere katılarak veya doğrudan şirket yönetimi ile iletişim kurarak gerçekleştirilebilir.

Unutmayın, farklı yatırım yaklaşımlarında yer alan bazı unsurları seçebilir ve stratejinizi kendinize özgü değerlerle, risk toleransınızla ve finansal hedeflerinizle uyumlu hale getirebilirsiniz. Bu esnekliğe sahipsiniz.

ESG yatırımının zorlukları ve eleştiriler

ESG faktörlerine ilişkin verileri, yatırım sürecine dahil etmek karmaşık olabilir çünkü kaynak fazladır. Yatırımcılar güvenilir ve standartlaştırılmış verilere erişim konusunda zorluklarla karşılaşırlar. Bunun nedeni, ESG verilerinin farklı yöntemlere sahip birden fazla sağlayıcıdan toplanmasından kaynaklanır. Şirketler ve endüstriler arasında karşılaştırma yapmak zordur.

Başka bir eleştiri ise yeşil yıkama (greenwashing) olgusudur. Şirketler, çevresel veya sosyal çabaları hakkında gerçekten olduklarından daha iyi görünmek için yanıltıcı veya abartılı iddialarda bulunabilirler. Bir perakende bir yatırımcı olarak, gerçeği asla tam olarak bilemezsiniz.

Dahası ESG faktörleri politik ve sosyal perspektiflerden etkilenir. Yatırımcılar iyi ESG performansını neyin oluşturduğu konusunda farklı kriterlere sahip olabilirler. Bu da nihai olarak derecelendirmelerde ve yorumlarda tutarsızlıklara neden olur. Son olarak, ESG entegrasyonunun finansal performans üzerindeki tam etkisi halen araştırmaların ve tartışmaların konusu olmaya devam etmektedir.

ESG yatırımının geleceği

ESG 2.0’den ESG 3.0’a geçiş yakında başlıyor. ESG 2.0 daha çok zayıf ESG performansının finansal sonuçlarına farkındalığın katmak üzereydi. Ancak yatırımcılar ESG 3.0’da yer alan üç metrik (Emisyondan kaçınma, karbonun zaman değeri ve karbon getirisi) ile etki yaratmayı daha da ileri götürebilmektedir.

İlk ölçüm, mevcut olan çözümler ile önlenebilen emisyonlar ile alternatifler ile önlenebilenleri karşılaştıran bir metriktir. İkincisi, gelecekte değil de şimdi emisyonları önlemeye yönelik bir çaba olması üzerinedir. Yani şimdi önlem almanın gelecekte önlem almaktan daha etkili olduğunu ifade eder. Üçüncüsü ise, yatırılan her dolar başına yüksek emisyonları önlemeye odaklanır. Hepsi bir araya geldiğinde, ESG 3.0, sermaye tahsisinde etki yaratma konusunda aktif bir geçişi simgeler.

Eğer stratejinizde ESG yapıtaşlarını ve ölçümlerini kullanmaya karar verirseniz, bunları Binomo üzerindeki diğer ticaret araçları ile birlikte kullanmaya özen gösterin!

Kaynak:

ESG investing: meaning and trends, Greenly Institute

The evolution of ESG investing, MSCI

The rise of ESG 3.0: How the future of ESG can deliver better results, NASDAQ